2022-06-23 14:24 | 来源:中华网财经 | | [科创板] 字号变大| 字号变小

公司所有产品均处于研发和临床阶段,尚无产品获得商业销售批准,亦无任何药品实现销售收入。公司近期业务前景及盈利能力很大程度上取决于苏特替尼、TL118、克耐替尼等主要...

中华网财经了解到,苏州韬略生物科技股份有限公司(下称:韬略生物)科创板上市申请已获上交所受理,本次拟募资10.73亿元,中金公司为保荐机构。韬略生物本次拟公开发行股票不超过6,352万股(不含采用超额配售选择权发行的股票数量),公开发行股份数量不低于本次发行后总股本的10%。

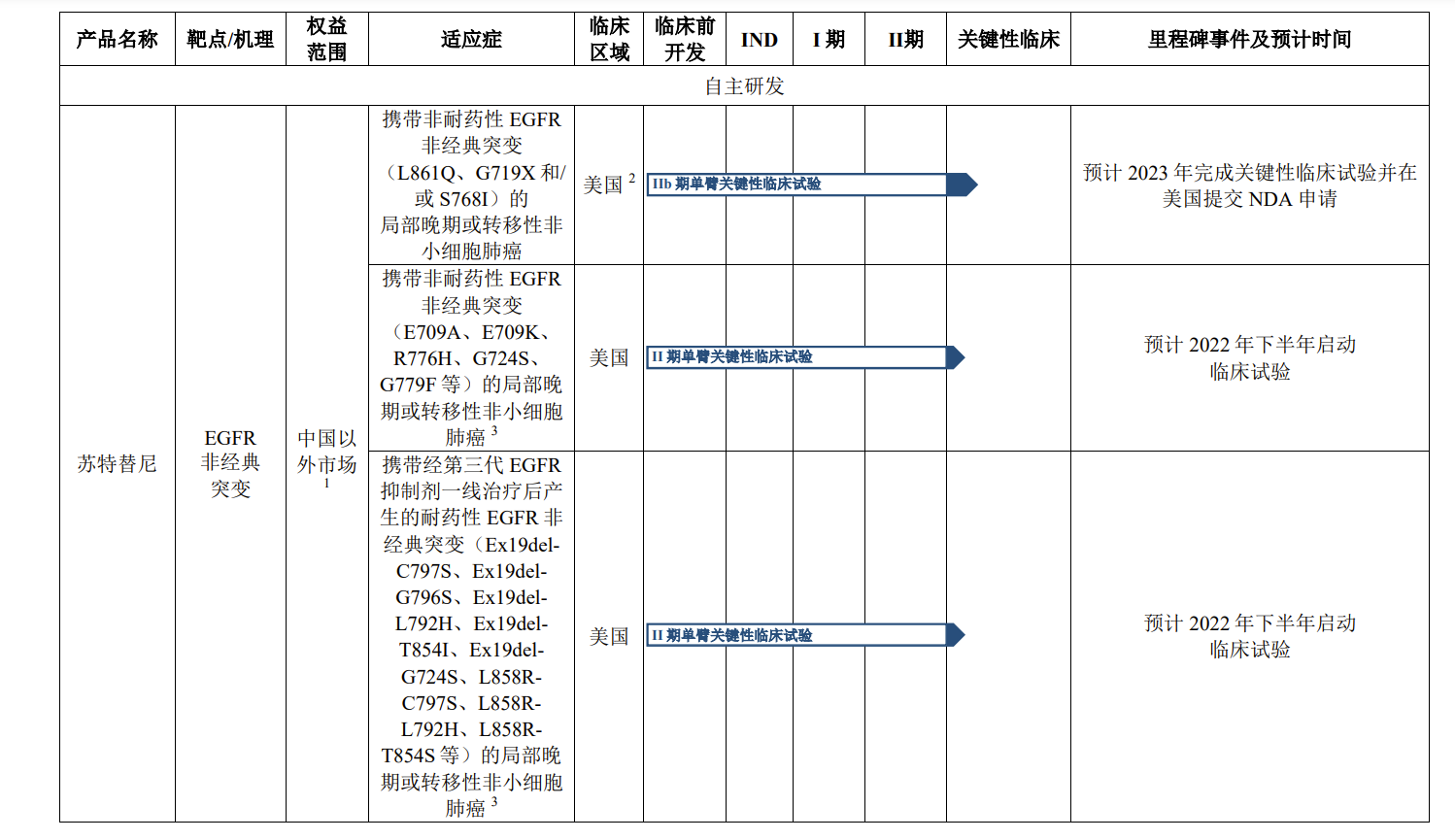

成立于2011年3月的韬略生物是一家专注于抗肿瘤小分子靶向创新药研发的面向全球市场的生物医药企业。目前2款主要产品已获得中国CDE和/或美国FDA批准针对4项不同的适应症开展关键性临床试验,每项适应症可以通过开展II期单臂关键性临床试验直接单独申请附条件上市,另有1款主要产品获得国家“重大新药创制”科技重大专项支持。此外,公司还拥有5款处于I期临床试验阶段的在研产品和2款处于临床前阶段的在研产品。

公司所有产品均处于研发和临床阶段,尚无产品获得商业销售批准,亦无任何药品实现销售收入。公司近期业务前景及盈利能力很大程度上取决于苏特替尼、TL118、克耐替尼等主要产品的商业化能力。

苏特替尼是公司自主研发并在国内市场对外合作的一款EGFR小分子抑制剂,拟主要用于治疗携带非耐药性EGFR非经典突变(L861Q、G719X、S768I)或其他非耐药性EGFR非经典突变(E709A、E709K、R776H、G724S、G779F等)或经第三代EGFR抑制剂一线治疗后产生的耐药性EGFR非经典突变(Ex19del-C797S、Ex19delG796S、Ex19del-L792H、Ex19del-T854I、Ex19del-G724S、L858R-C797S、L858RL792H、L858R-T854S等)的局部晚期或转移性非小细胞肺癌。

拟10.73亿募资超公司总资产

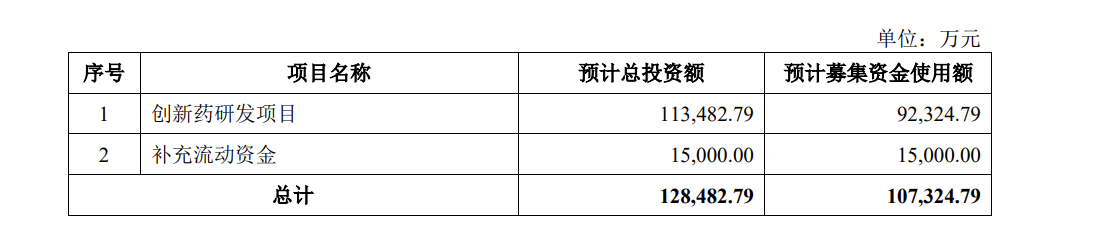

韬略生物此次计划募资10.73亿元,其中,9.23亿元用于创新药研发项目,1.5亿元用于补充流动资金。

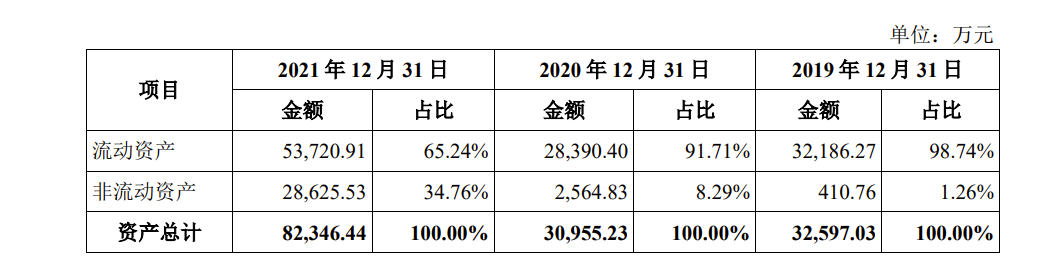

中华网财经查阅招股书发现,截止到2021年12月31日,韬略生物资产总计82,346.44万元,却募集资金10.73亿元。

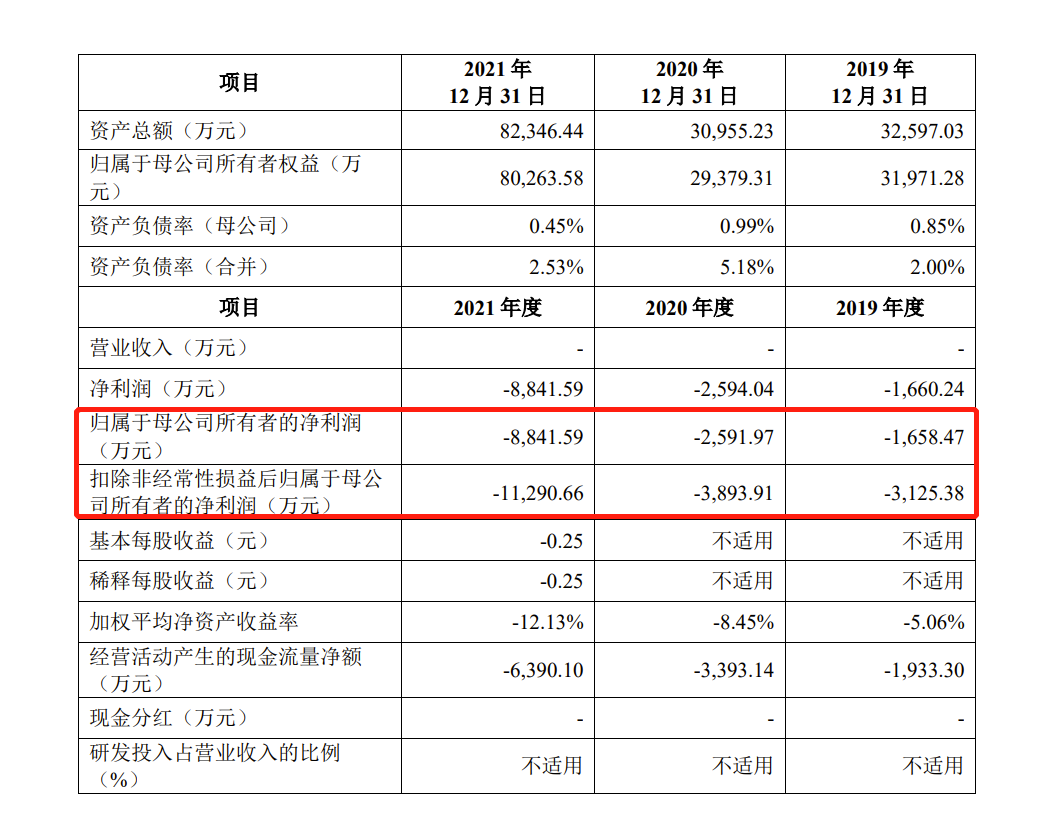

财务数据显示,2019年至2021年,韬略生物资产总额分别为32,597.03万元、30,955.23万元及82,346.44万元。截至2021年12月底,韬略生物的总资产为82,346.44万元,低于本次IPO的募资金额。

实控人为夫妻均为美国籍

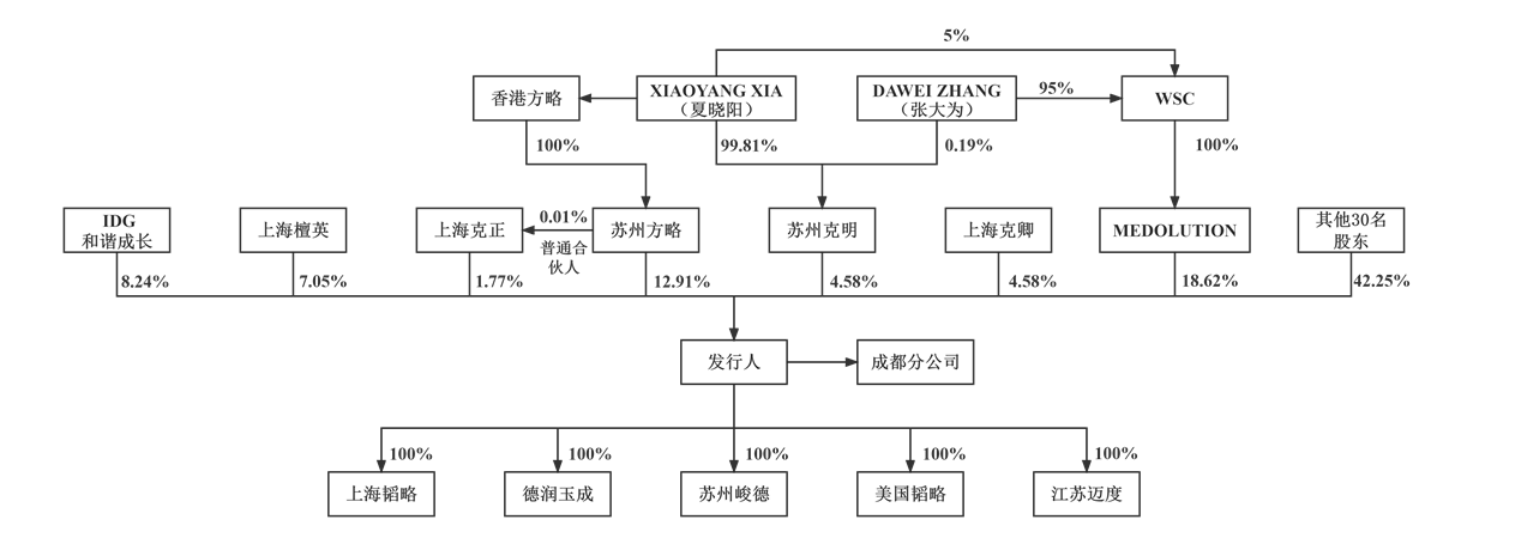

股权结构上,IPO前,公司实际控制人DAWEIZHANG(张大为)、XIAOYANGXIA(夏晓阳)通过间接持股方式合计控制公司37.88%的股份;值得注意的是,张大为和夏晓阳系夫妻关系均为美国国籍。此外,单一直接持有公司5%以上股份或表决权的主要股东为MEDOLUTION、苏州方略、IDG和谐成长、上海檀英。

三年累计亏损1.31亿元

财务数据方面,招股书显示,韬略生物目前无营收,净亏损分别为1658万元、2592万元、8842万元;扣非后净利润分别为-3,125.38万元、-3893.91万元、-1.13亿元。

预期未来仍将持续亏损

目前,韬略生物已开发出8款处于临床试验阶段的创新药产品。未来仍需持续较大规模的研发投入用于在研项目完成药学研究、临床前研究、临床试验及新药上市前准备等产品管线研发业务,未来一段时间内,公司预期将持续亏损,累计未弥补亏损将持续扩大。

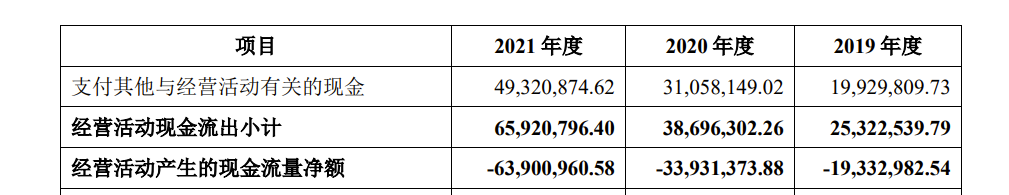

此外,2019年度、2020年度及2021年度,公司经营活动所产生的现金流量净额分别为-1,933.30万元、-3,393.14万元及-6,390.10万元。公司预期将在发现新产品、推动在研药品的临床开发及商业化等诸多方面继续投入大量资金,需要通过其他融资渠道进一步取得资金。

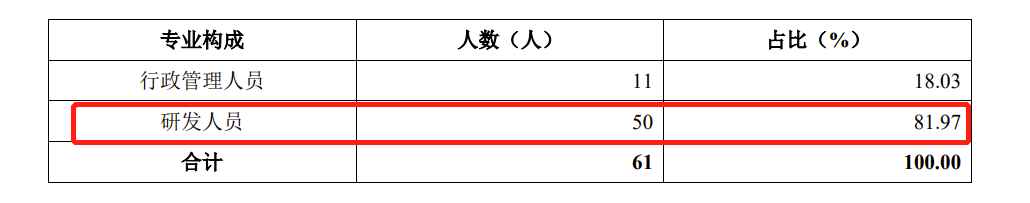

研发人员50人占比81.97%

招股书显示,截至2021年12月31日,韬略生物共有员工61人,其中,研发人员50人,占比81.97%,其中10人拥有硕士学位、3人拥有博士学位。公司核心技术人员为DAWEIZHANG(张大为)、XIAOYANGXIA(夏晓阳)、YONGDAI(戴勇)、芦耀、丁利灵。

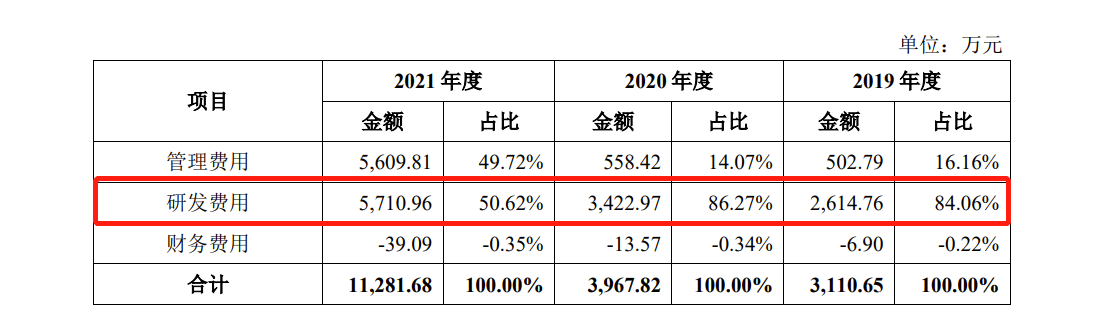

报告期内,韬略生物投入大量资金用于产品管线的临床前研究、临床试验及新药上市前准备。2019年、2020年及2021年,公司研发费用分别为2,614.76万元、3,422.97万元及5,710.96万元。值得注意的是,2021年韬略生物研发费用大幅增加。

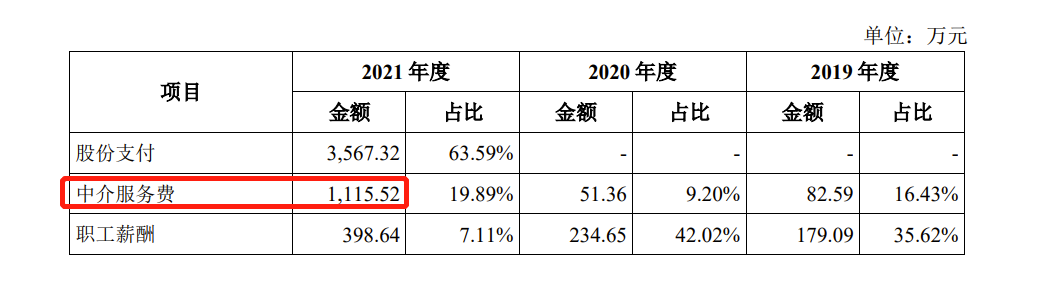

去年中介服务费高达1,115.52万

中华网财经注意到,管理费用中中介服务费一项,2019-2021年韬略生物中介服务费分别为82.59万元、51.36万元及1,115.52万元,中介服务费主要包括财务审计、评估费等。其中,2021年中介服务费暴增至1,115.52万,金额较大,公司解释为主要系对外融资、筹划境内上市等工作而聘请专业的第三方机构所致。

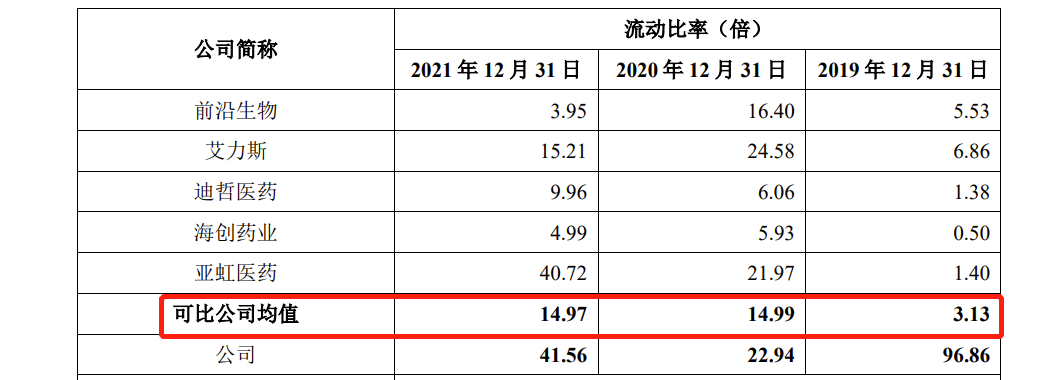

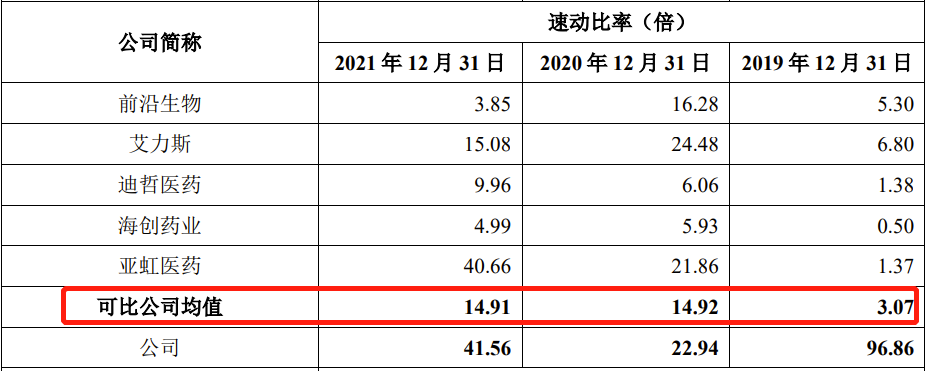

流动比率、速动比率均高于同行

偿债能力指标方面,2019-2021年,韬略生物流动比率分别为96.86、22.94及41.56,可比公司流动比率平均水平分别为3.13、14.99、14.97;同期间,韬略生物速动比率分别为96.86、22.94及41.56,可比公司速动比率平均水平分别为3.07、14.92、14.91,韬略生物流动比率和速动比率均高于同行业上市公司的平均水平。

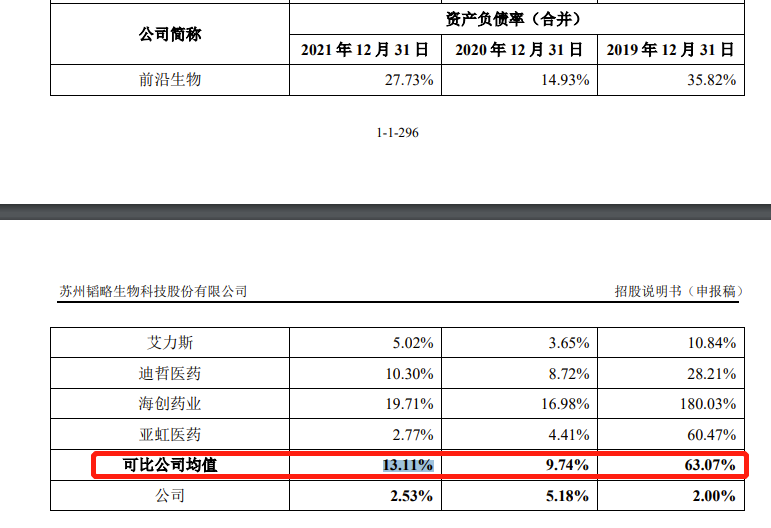

资产负债率低于同行

资产负债率方面,2019-2021年,韬略生物合并报表口径的资产负债率分别为2.00%、5.18%及2.53%,2020年末公司资产负债率较2019年末有所增长,而可比公司资产负债率平均水平分别为63.07%、9.74%、13.11%。韬略生物资产负债率低于同行业上市公司平均水平,公司解释为主要系公司产品仍处于研发阶段,尚未进行药品的商业化生产,报告期内公司持续的股权融资行为导致流动资产增加较多所致。

三年累计亏损1.31亿、预期未来仍将持续亏损的韬略生物能否顺利上市,中华网财经后续将持续关注!

《电鳗快报》

热门

相关新闻