2022-10-10 10:12 | 来源:新京报 | | [IPO] 字号变大| 字号变小

资料显示,爱康生物为一家临床检验设备和血液制备设备研发、生产企业,主要产品包括酶免仪、血型分析仪等医疗器械产品。......

爱康生物承担着对赌压力。根据张传国、强勇平与中小担创投及华楙实业签署的协议,如果爱康生物未能在2022年12月31日前递交国内A股IPO申报材料并获得审核机构受理、未能在2023年12月31日之前完成上市等条件下,均会触发股权回购条款。

伴随着迈瑞医疗、万泰生物的市值破千亿、九安医疗、圣湘生物等公司业绩大涨,A股市场上的体外诊断概念股仍在不断扩充。9月29日,深圳市爱康生物科技股份有限公司(以下简称:爱康生物)终于递交了招股书,正式冲刺科创板IPO。

资料显示,爱康生物为一家临床检验设备和血液制备设备研发、生产企业,主要产品包括酶免仪、血型分析仪等医疗器械产品。

对于首次冲刺IPO的爱康生物来说,上市迫在眉睫。贝壳财经记者发现,爱康生物在2021年引进投资时,实际控制人张传国签下股权回购协议,如果2023年12月前未能成功上市,则会触发股权回购条款。

另一边,对于爱康生物所在的体外诊断赛道而言,竞争压力也不断增加。choice数据显示,目前A股的体外诊断概念股有66家。伴随2020年新冠疫情以来的需求扩容,我国体外诊断行业不论是技术还是规模都变化迅速。

对赌、行业竞争等重重压力下,爱康生物能否靠IPO突围?

【业绩波动背后核心免疫诊断产品市场份额下滑 】

记者注意到,爱康生物在2021年度业绩出现较为明显的下滑。2019年度、2020年度、2021年度、2022年一季度,爱康生物的营业收入分别为2.39亿元、3.7亿元、3.97亿元和1亿元,净利润分别为3112.68万元、7483.38万元、 5594.82万元以及1722.06 万元。

产品结构变化等因素影响下,爱康生物在2021年以来毛利率也开始下滑。2020年度至2022年一季度,爱康生物综合毛利率分别为66.65%、65.28%及 62.29%。爱康生物称,公司产品毛利率水平主要受市场供需关系、原材料采购价格、产品性能和技术先进性、市场销售策略等因素综合影响。

爱康生物的核心产品包括全自动酶免仪、全自动血型分析仪为核心的体外诊断仪器。2019年至2021年度,爱康生物的仪器类产品收入占总收入比重均超过70%。

作为核心产品之一的酶免仪产品,也同样在2021年以来出现收入下滑。2019年至2022年一季度,爱康生物该产品收入分别为10126.19 万元、15139.91万元、12656.07万元与2545.77万元,占主营业务收入比重分别为42.34%、40.97%、31.92%、25.14%。

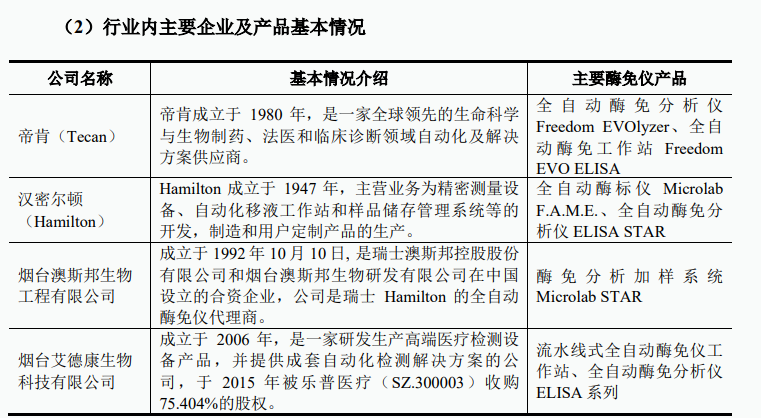

图说:行业内主要酶免仪产品情况来源:爱康生物招股书

爱康生物的全自动酶免仪产品在2006年就推出上市,是一种采用酶联免疫法的检测设备。爱康生物在招股书中提到,“化学发光法在检测灵敏度、探测范围上更具优势,近年来在免疫诊断市场份额高速增长,已超过酶联免疫法成为免疫诊断领域第一大检测方法。”

其所说的“化学发光”,指化学发光免疫分析,可用于各种抗原、半抗原、抗体、激素、酶、脂肪酸、维生素和药物等的检测分析技术,是继放射免疫分析、酶联免疫法、荧光免疫分析和时间分辨荧光免疫分析之后发展起来的一项最新免疫测定技术。

记者注意到,爱康生物旗下有全自动化学发光测定仪、全自动化学发光免疫分析仪相继在近年来获得境内医疗器械注册证书。但在爱康生物招股书中,并未提及旗下全自动化学发光测定仪的销售情况。

另一边,酶联免疫法在免疫诊断领域被化学发光法更迭的速度正在加快,行业竞争也更加严峻。目前A股上市公司中,凯实生物、万泰生物、普门科技等上市公司均有化学发光免疫分析仪产品。

以上市公司新产业为例,该公司所生产的全自动化学发光免疫分析仪销售收入正在不断增加。截至今年6月底,新产业面向全球销售9款全自动化学发光免疫分析仪器。新产业表示,今年上半年在国内市场完成全自动化学发光仪器装机739台,大型机装机占比达61.84%,同比提升13.39个百分点。

对于化学发光产品的发展,爱康生物在招股书中表示,若未来化学发光产品在体外诊断市场进一步普及或者化学发光试剂取得药品注册证,酶联免疫产品占免疫诊断市场份额将面临进一步下降的风险。

【对赌压力下首次冲刺科创板IPO 拟募资6亿元扩能】

9月29日,爱康生物递交招股说明书,正式冲刺IPO。

按照爱康生物的股票发行计划,此次公开发行不超过2000万股,发行后总股本不超过8000万股,公开发行股票数量不低于发行后总股本的25%。按照发行前每股净资产看,爱康生物截至2022年3月底的每股净资产为5.06元。

冲刺上市的背后,爱康生物还承担着对赌压力。根据爱康生物招股书,2021年1月,投资机构中小担创投、华楙实业各自以1200万元认购爱康有限注册资本21.35万元,并与爱康生物控股股东、实际控制人张传国以及持股5%以上股东、董事、总经理强勇平签署《增资扩股协议之补充协议》。

根据张传国、强勇平与中小担创投及华楙实业签署的协议,如果爱康生物未能在2022年12月31日前递交国内A股IPO申报材料并获得审核机构受理、未能在2023年12月31日之前完成上市等条件下,均会触发股权回购条款。

资料显示,张传国直接持有公司52.8%股份,通过博纳斯特投资间接持有公司2.28%股份;强勇平直接持有公司19.20%股份,通过博纳斯特投资间接持有公司0.83%股份,通过尤瑞纳斯投资间接持有公司0.22%股份。

爱康生物招股书显示,公司此次IPO计划募集资金6亿元,其中2.56亿元拟投资到爱康生物产业基地建设项目中,1.78亿元计划投入爱康生物研发中心建设项目中,其余补充流动资金。此次募集资金计划投入的研发中心建设中,主要将围绕智能化、集成化的流水线设备和试剂等研发方向开展多项研发活动。

对于此次IPO,爱康生物展望到,“随着公司自身业务的做大做强以及融资渠道的拓展,公司将拥有更强的资金实力和更强的人才聚集能力去支撑自身的产品研发投入,将公司在液体处理方面的技术优势拓展到新一代体外诊断设备中,从而实现企业快速发展。”

【3年研发费用投入1.2亿元体外诊断赛道竞争下能否突围?】

爱康生物迫切的上市需求背后,2020年新冠疫情以来,体外诊断需求和市场规模发展迅速。Choice数据显示,目前A股的66只体外诊断概念股中,有31家上市公司在2020年度、2021年度净利润实现连续增长。

其中如热景生物、九安医疗、西陇科学、万泰生物、明德生物等体外诊断概念股在2021年度的净利润增速均超过100%。

对于爱康生物来说,在2020年度受疫情影响,旗下产品核酸提取仪的需求大幅增长,公司相关产品销量快速增长,相关产品售价和毛利率处于较高水平,2021 年以来随着国内新冠疫情趋于缓和,相关产品售价以及销量有一定幅度下降。但整体看,爱康生物的核心产品并不是核酸提取仪。

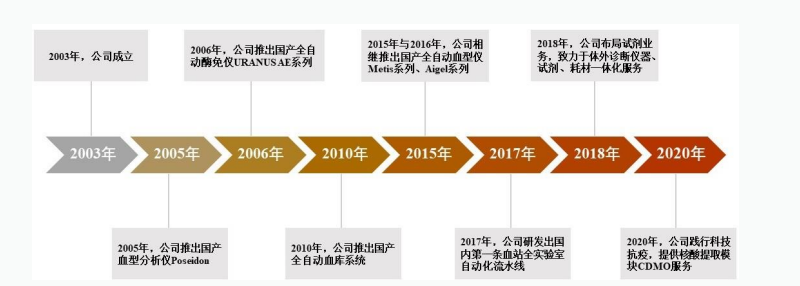

记者注意到,爱康生物目前较为核心的产品,均已推出多年。其中爱康生物的血型仪、全自动酶免仪、全自动血库系统、板式全自动血型分析仪的推出时间分别在2005年、2006年、2010年、2015年。

图说:爱康生物招股书中介绍的主要产品发展历程

在快速发展的体外诊断赛道上,爱康生物能否做到持续创新成为关键。

爱康生物称,近年来公司持续加强研发投入,紧密围绕体外诊断仪器智能化、自动化方向,医院及血站多科室场景应用方向以及配套试剂、耗材一体化发展方向进行研发布局。

2019-2021年度,爱康生物研发投入合计1.2亿元,占营业收入的比例为11.94%。目前爱康生物取得128项境内医疗器械注册证,28项境内医疗器械备案证,并拥有201项境内专利。

数据显示,2019年度至2022年一季度,爱康生物研发费用金额分别为3344.14万元、3967.44万元、4709.75万元和1005.19万元,占营业收入比重分别为13.98%、10.72%、11.86%和 9.91%。

而从行业对比来看,爱康生物所投入的研发费用并不高。

贝壳财经记者根据Choice数据统计,仅2021年度,66家体外诊断概念股中就有18家上市公司研发费用总投入超过2亿元,其中不乏爱康生物的竞争对手乐普医疗、万泰生物、新产业等上市公司。

截至2022年底,爱康生物的体外诊断仪器在研项目有16项,其中如全血成分分离机、血浆速冻机、全自动血型分析仪6项均为新增型号的在研项目。此外,还有全自动血小板抗体检测仪已经处于注册阶段。仍处于开发阶段的全自动流式点阵发光免疫分析仪、流式微球阵列前处理系统模块组件等项目总预算均未超过500万元。

爱康生物称,近年来我国体外诊断行业迎来了巨大的发展机遇,同时也面临着不断的行业洗牌。

“迈瑞医疗、迈克生物、安图生物、新产业等上市公司在生化、免疫诊断领域展开激烈的竞争,分子诊断领域中圣湘生物、达安基因、硕世生物、泛生子等后起之秀也逐步崛起。随着行业整体的快速演进和产业升级,发行人目前主营业务领域的竞争程度可能逐渐加剧,对公司的业务前景带来更大的挑战。”

《电鳗快报》

热门

相关新闻