2019-03-08 10:10 | 来源:中国网 | | [券商] 字号变大| 字号变小

3月7日,A股成交再度突破万亿,系近9个交易日以来的第五次破万亿。沪指收涨0.14%,深成指收跌0.23%,创业板收跌0.48%。

A股依然火热!

A股依然火热!

3月7日,A股成交再度突破万亿,系近9个交易日以来的第五次破万亿。沪指收涨0.14%,深成指收跌0.23%,创业板收跌0.48%。值得注意的是,即便在沪指微涨、深成指下跌的情况下,两市仍有258只股票涨停,可见市人气依然高涨。

值得注意的是,台州银保监局公布的两张罚单,引起市场重点关注。原因在于,处罚的理由与当前大热的股市有关:信贷资金违规流入股市。

一位接近监管的人士介绍,在近期,随着资本市场活跃度提升,多路资金涌入股市,其中就包括违规从银行流出的信贷资金;然而,银行信贷资金违规流入股市仍难禁绝,此前的相关罚单并不少见。

据券商中国记者了解,监管部门现场检查到最终开罚单,一般要耗时三四个月,这个应该是针对去年下半年检查时发现的问题而做出的处罚。

信贷资金违规流入股市,多家银行挨罚

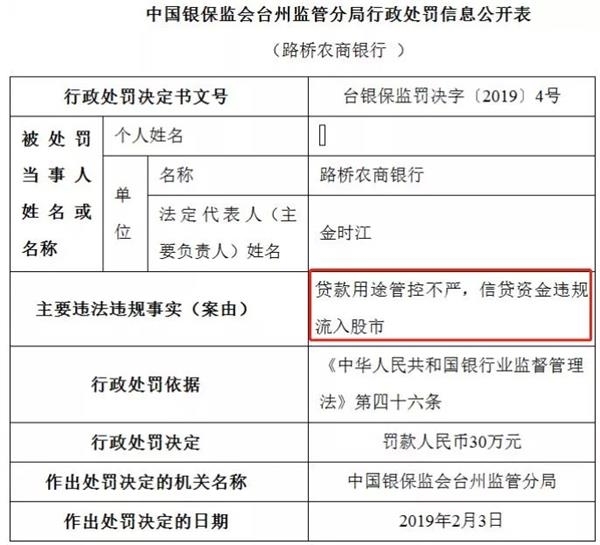

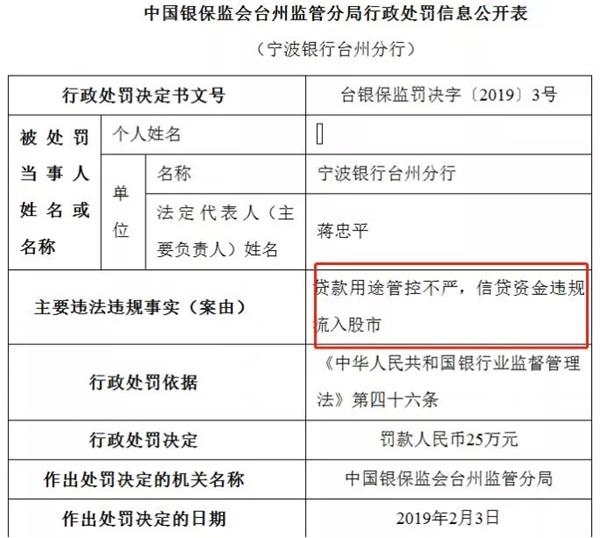

3月7日,银保监会台州监管分局公布罚单,对2家银行贷款用途管控不严的违规行为给予处罚,引发市场关注。

罚单显示,路桥农商银行和宁波银行台州分行因对贷款用途管控不严,导致信贷资金违规流入股市。上述违规行为违反了《中华人民共和国银行业监督管理法》第四十六条,台州银保监局决定,对路桥农商银行罚款人民币30万元,对宁波银行台州分行罚款人民币25万元。

路桥农商行营业地址在浙江台州路桥区,前身“路桥农村合作银行”成立于2005年、是台州市首家成立的农村合作银行,于2017年8月获浙江银监部门批准开业。其官网披露年报信息显示,2017年末,该行营业收入10.64亿元,净利润4.5亿元;截至2017年末,该行资产总额293.08亿元,贷款总额139.87亿元,吸收存款230亿元;全行在岗职工748人。

监管明令禁止信贷资金违规进入股市。2018年初,监管部门明确“严控个人贷款违规流入股市和房市”,严肃查处各类资本市场违规融资行为;违规发放贷款、信贷资金贷后监督不力、客户未按合同用途使用授信等信贷业务相关领域一直监管重点。

值得一提的是,这一罚单的签发日期是春节前的2月3日。“监管部门现场检查到最终开罚单,一般要耗时三四个月,这个应该是针对去年下半年检查时发现的问题而做出的处罚。”一位接近监管的人士介绍,在近期,随着资本市场活跃度提升,多路资金涌入股市,其中就包括违规从银行流出的信贷资金;然而,银行信贷资金违规流入股市仍难禁绝,此前的相关罚单并不少见。

以相关罚单多发、此类违规被重点监管的浙江地区为例,记者简单梳理发现,去年至今就至少6起相关罚单,事涉银行中,既有建设银行、邮储银行这类国有大行的分支机构,也有股份行的分支机构,以及向路桥农商行这类本地中小金融机构,具体来看:

去年12月公告,中国建设银行金华分行存在信贷资金违规流入股市、挪用于购买理财产品、挪用于股权投资的行为,依据《中华人民共和国银行业监督管理法》第四十六条,被中国银保监会嘉兴监管分局罚款人民币70万元。

去年12月公告,浙商银行湖州分行存在贷款资金流入股市、向不符合条件的借款人发放贷款的违规行为,依据《中华人民共和国银行业监督管理法》第四十六条,被中国银监会湖州监管分局罚款人民币80万元。

去年8月公告,建设银行宁波分行因个人贷款资金违规流入股市、房市被宁波监管局罚款20万元。

去年4月公告,彼时的浙江监管局发布当年第9号行政处罚决定书显示,由于个人消费贷款资金被挪用于购房以及个人消费贷款资金违规流入股市,中国邮政储蓄银行杭州市分行被罚款65万元。

此外还有,中信银行滁州分行存在贷后检查不到位;对信贷资金未按合同约定用途使用、部分流入股市行为应发现而未发现;严重违反审慎经营规则的违规行为,被滁州银监分局罚款20万元;客户经理张鹏飞对上述行为负直接责任,被给予警告。

银行信贷违规进入股市的严监管在多地进行。去年2月份,当时的河南银监局行政处罚信息公开表(豫银监罚决字〔2018〕9号、10号)显示,中原银行郑州花园路支行存在信贷资金违规流入股市违法违规行为。河南银监局对其罚款50万元。

“违规放贷或信贷资金监督不力极易导致借款人违约和骗贷,给银行信贷资金安全埋下风险隐患;另一方面,信贷资金绕道流入股市、楼市等,会导致居民杠杆率以及股市、楼市泡沫增加。”一位业内人士提醒到。

钱怎么从银行贷款违规流向了股市?

从上述罚单的处罚依据来看,银行因信贷资金违规进入股市挨罚,不少问题是出在了贷后管理上。“贷款用途管理不严,这就说明是贷后资金流向的管理上出了问题。”有熟悉银行业内人士分析。

此前,中信银行滁州分行因“存在贷后检查不到位;对信贷资金未按合同约定用途使用、部分流入股市行为应发现而未发现”等被罚20万元,涉事的贷款客户经理,因“未能认真履行贷后检查职责,对信贷资金用途进行跟踪检查或监控分析,对上述贷款资金未按合同约定用途使用行为应发现未发现”,被给予警告。此前,中原银行的相关涉事职员也因对信贷资金违规流入股市负有管理责任,收到监管警告、罚款5万元。

上述人士告诉记者,事实上,这几年来甚至有不少通过消费贷(装修、教育等用途的消费贷款)、信用卡套现等方式获得小额信贷资金,违规流入股市或者房市,“按监管要求,消费贷额度在50万元以下,不需要受托支付,这种情况下,银行(没办法)查对方提款后的去处。”

这某种程度上带来监管难题,某大行信用卡人士也有类似的看法,消费者向银行借消费贷,银行只能监控指定账号,或对于单笔大额交易凭借发票等材料验证,但这对银行来说,去一一核实的话,需要耗费很高的时间和人力成本。

券商中国记者去年曾报道,上海银监局曾一天内连开15张罚单,农业银行、渣打银行、平安银行、浦发银行等13家金融机构的分支行或信用卡中心,均因涉嫌个人消费贷款违规发放和挪用被责令整改,并处以合计1040万元的罚款,另有两名涉事从业人员受到警告处罚。

不过,有法律界人士认为,监控贷款资金去向是银行的重要责任。华中科技大学法学院副教授王鉴非提到,一些银行基于成本考虑,对贷款资金去向只做形式审查,主要是对资信、银行流水、发票等进行审查,没有对贷款资金是否按照贷款合同约定的用途做实质审查,即跟踪查明贷款资金的真实去向;银行应当担负起对信贷资金去向实质审查的责任。

然而, 银行资金违规流向股市,也有部分中介公司也起了推波助澜的作用。一家杭州的中介机构告诉券商中国记者一种类似于房抵贷的方式,“有住房抵押就行,你自己不一定办得下来,我们有平台,可以实现代办。”据其介绍,房产抵押贷款代办费率在2%,还有信用贷款费率在3~6%。

值得注意的是,对于银行信贷资金,股市是禁区。

《中国银监会办公厅关于进一步加强信贷管理的通知》第一条规定,要深入细致地做好贷后检查,坚决防止信贷资金违规流入资本市场、房地产市场等领域。

《关于进一步防范银行业金融机构与证券公司业务往来相关风险的通知》(银监发〔2006〕97号)第三条明确规定,严格禁止挪用银行信贷资金炒股:严格禁止任何企业和个人挪用银行信贷资金直接或间接进入股市,银行业金融机构不得贷款给企业和个人买卖股票。

同时,由于信贷资金进入股市严重违反审慎经营规则,根据《中华人民共和国银行业监督管理法》,违规银行业金融机构将被责令改正,并处20万元以上50万元以下罚款。

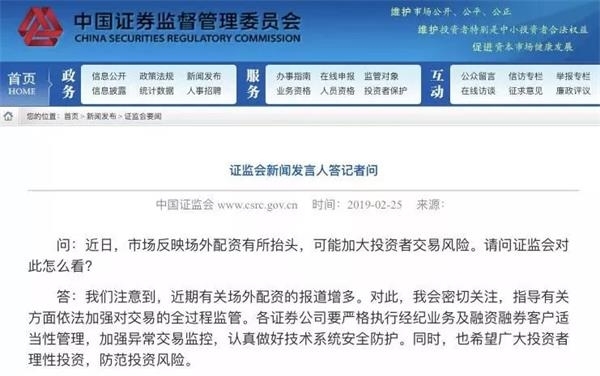

证监会紧急出手监管场外配资

春节后A股持续反弹,市场风险偏好大幅提升,融资客参与热情明显升温,场外高杠杆配资出现死灰复燃迹象,证监会紧急出手。

2月25日,证监会晚间回应称,注意到近期有关场外配资的报道增多。对此,证监会密切关注,指导有关方面依法加强对交易的全过程监管。各证券公司要严格执行经纪业务及融资融券客户适当性管理,加强异常交易监控,认真做好技术系统安全防护。同时,也希望广大投资者理性投资,防范投资风险。

目前市场上广泛宣传的是“低门槛、10倍杠杆、配资资金秒到账”,有的配资公司为了吸引投资者参与配资,推出了邀请好友配资赚佣金活动,即投资者的好友申请了配资之后,推荐人可以获得50%的管理费,还有的配资公司违规做起了“配资+个股推荐”业务,即将注册的会员拉入到一个群里,在提供资金的同时还提供个股买卖信息。

此前为了清理配资,证监会在2015年发布了多项举措,要求各家券商对“利用信息系统外部接入开展违法证券业务活动”进行清理,核心是要清理违法违规的配资账户,随后,对涉及配资业务的恒生电子、同花顺、铭创公司,及多家券商开出了罚单。

招商证券分析师侯春晓指出,与券商的融资业务比较,开通券商的融资融券业务需要大于50万的个人资产,杠杆为1倍,而民间配资则没有硬性资金指标要求,杠杆1-10倍甚至更高,对于投资者的风险承受度也没有预判,只要有开通股票账户,在配资门槛低到100元起步时,几乎任何人都能参与配资,存在的风险极大。

加之,账户需要由投资者和配资公司共同掌握,账户的安全性也得不到保障。由于配资机构并非从事证券经纪业务的合法机构,没有内控、风控和外部监督,因而游离在法律监管的灰色地带,属于非法领域。高风险的场外配资与个人投资者风险承受力明显不匹配,投资者需理性投资。

还有多少银行资金可以入市?

2月17日晚间,中国银保监会网站公告,有着宇宙第一大行之称的工商银行设立理财子公司已经正式获批。这是继建设银行、中国银行、农业银行、交通银行之后,五大国有行理财子公司设立全面获批。

值得注意的是,与前两批4家国有行获批的措辞相比,此次工商银行理财子公司获批,新增了“尽快实现理财子公司开业运营,为实体经济和金融市场提供更多新增合规资金”。

去年9月28日,银保监会正式下发《商业银行理财业务监督管理办法》,自公布之日起施行,非保本理财迎来统一监管。理财新规明确了理财资金投资股票的路径,允许银行公募理财通过公募基金投资股市;修改机构投资者资金向上穿透要求;理财子公司将迎差异化监管等。

有分析认为,这就意味着,当放开投资股市后,将有巨量的资金可通过公募基金间接进入股市,送来“源源活水”,利好逾1.4亿的A股股民。

中金公司在研报中提到,预计理财的子公司管理规定中,理财子公司有可能可以直接投资股票,因此如果银行理财希望更直接参与股市,成立理财子公司是大势所趋。

广发证券也表示,长期来看,随着监管统一资管产品股市进入门槛,刚性兑付预期打破,加上监管对直接融资的鼓励,银行理财股票投资占比将趋势提升。在破刚兑、净值化初期,子公司银行理财会非常关注产品收益的波动性和资产流动性,鉴于当前银行资管自身系统和投研能力,其选择有长期数据验证的管理人参与二级股票市场的可行度更大,预计委外或投顾模式仍是主流。

根据银登中心理财年报,2017年底,我国商业银行理财规模约29.5万亿,其中权益类投资2.8万亿,占比约9.5%,占比较2013年底提升了3.3个百分点。其权益类投资绝大部分是参与的定向增发、结构配资、股票质押等类固收投资,直接二级市场委外投资占比较低,目前占整体规模约2%,预计未来有望提升至5%左右。

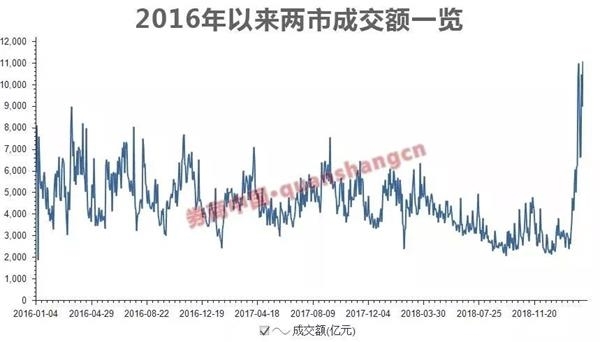

市场继续火爆,9个交易日5天站上万亿成交

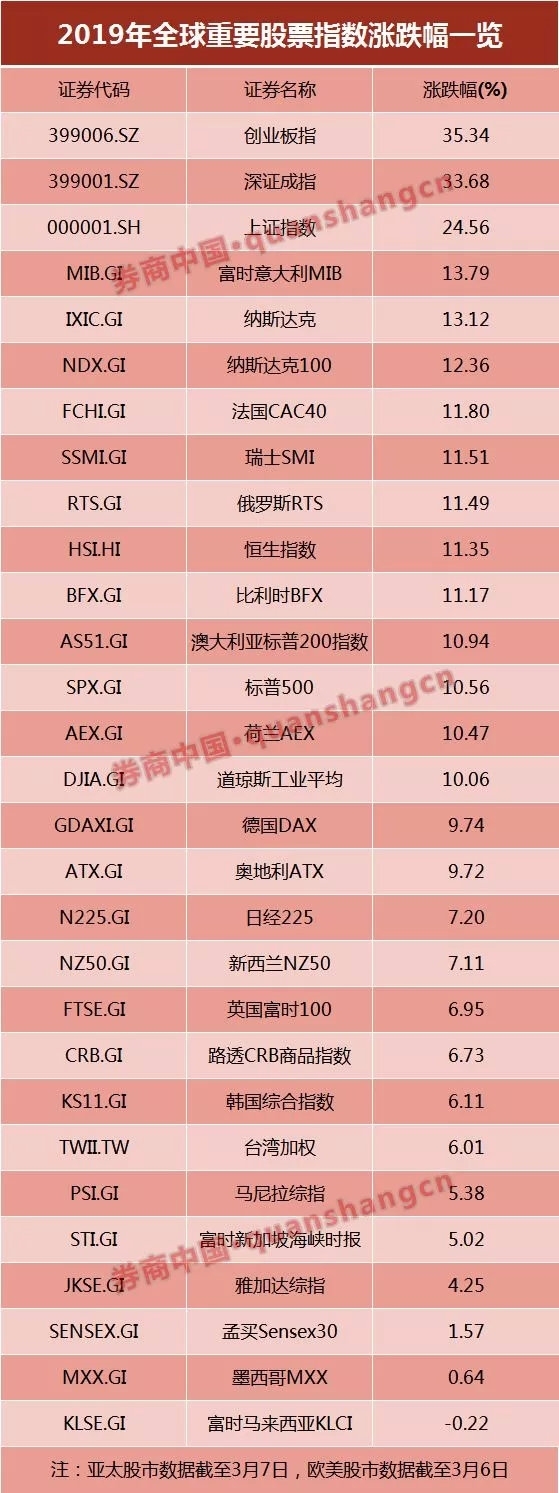

进入2019年之后,A股市场开始加速上行,市场人气也彻底回归。

3月7日,A股三大股指盘中震荡上行,临近尾盘,指数开始下行,截至收盘,沪指涨0.14%,报收3106点;深成指跌0.23%,报收9678点;创业板跌0.48%,报收1692点。

值得注意的是,即便在沪指微涨、深成指下跌的情况下,两市仍有258只股票涨停,可见市人气仍然高涨。两市成交额也再度突破万亿,达到11666.5亿元,刷新2015年11月以来新高。这也是自2月25日以来的9个交易日中,成交额第五次突破万亿。

从近期两市成交额来看,市场情绪彻底被激活,短短数日,两市成交额由3000亿元左右飙升至万亿。

《电鳗快报》

热门

相关新闻