2019-05-16 02:31 | 来源:中国经济网 | | [券商] 字号变大| 字号变小

4月22日,深交所发布关注函,要求康旗股份对净利润修正到亏损等问题、是否存在利用资产减值进行大洗澡的情形作出书面回复。

5月13日,康旗股份(300061.SZ)收到创业板年报问询函,要求结合资产组范围,说明公司业绩预告、快报和年报对商誉减值准备金额存在重大差异的原因。

5月13日,康旗股份(300061.SZ)收到创业板年报问询函,要求结合资产组范围,说明公司业绩预告、快报和年报对商誉减值准备金额存在重大差异的原因。

早在4月19日,康旗股份曾发布2018年度业绩预告及业绩快报修正公告。康旗股份营业利润修正变动幅度达301.75%;归属于上市公司股东的净利润修正变动幅度高达363.9%。康旗股份表示为对全资子公司上海旗计智能科技有限公司(以下简称“旗计智能”)形成的商誉及评估增值的无形资产计提减值11.9亿元左右所致。

康旗股份业绩修正产生的巨幅变动首先引来了深交所关注。4月22日,深交所发布关注函,要求康旗股份对净利润修正到亏损等问题、是否存在利用资产减值进行大洗澡的情形作出书面回复。

2016年9月22日,康耐特(康旗股份前身)发布交易报告书,拟通过发行股份及支付现金的方式购买旗计智能100%的股权,交易价格为23.40亿元。其中非公开发行股份募集配套资金12.30亿元,发行股份数量不超过1.26亿股,发行价格为每股9.78元。其中募集资金3000.00万元预计支付中介费用及其他发行费用。

根据中和出具《资产评估报告书》,截至评估基准日2015年9月30日,旗计智能账面净资产为8047.82万元,按照收益法评估,旗计智能100%股权的评估值为23.63亿元,增值额为22.82亿元,增值率为2835.95%;交易完成后,康耐特将确认22.40亿元商誉。

国泰君安作为此次交易的独立财务顾问,对于此次交易十分看好,称收购有利于康耐特增强持续经营能力,提高资产质量、改善财务状况,增强长期持续盈利能力。

然而旗计智能为康旗股份带来的却是计提商誉减值11亿元导致的2018年净利润大幅下降,并且2017年、2018年连续两年未完成承诺业绩触发了业绩补偿条款。

4月26日,康旗股份公布了2018年业绩。公司2018年实现营业收入23.05亿元,同比增加16.00%;实现归属于上市公司股东的净利润-7.93亿元,同比下降365.75%。康旗股份表示,报告期,公司经营业绩为负,主要计提大额商誉减值所致,本期计提商誉减值11.45亿元。

同日,国泰君安发布独立财务顾问核查意见,称根据大信会计师事务所出具的《业绩承诺实现情况说明的审核报告》,2015年度、2016年度、2017年度和2018年度旗计智能实现的扣除非经常性损益后归属于母公司股东的税后净利润分别为8575.23万元、1.79亿元、2.24亿元和3.19亿元,四年承诺的扣除非经常性损益后归属于母公司股东的税后净利润分别为8000万元、1.6亿元、2.45亿元和3.45亿元,累计实现业绩承诺的97.33%,触发业绩补偿条款,补偿金额为6240.65万元。

值得一提的是,康旗股份在这场收购中支付仅现金对价金额就8.80亿元。

2018年国泰君安共保荐4家IPO企业上会,保荐通过率为75%。去年3月13日、4月10日、4月17日,国泰君安保荐的亚普股份(603013.SH)、彤程新材(603650.SH)、锐科激光(300747.SZ)上会通过;1月30日保荐的杭州千岛湖鲟龙科技股份有限公司上会被否。

康旗股份28倍溢价收购旗计智能 支付近9亿现金对价获22亿商誉

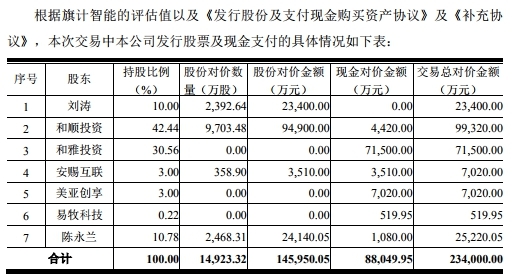

2016年9月22日,康耐特发布《发行股份及支付现金购买资产并募集配套资金暨关联交易报告书(修订稿)》。康耐特拟向和顺投资、和雅投资、安赐互联、美亚创享、易牧科技5家机构股东及2名自然人股东刘涛、陈永兰,发行股份及支付现金购买其合计持有的旗计智能100%的股权。

截至2015年9月30日,旗计智能股权的评估值为23.63亿元,经各方商定,交易价格为23.40亿元。其中现金对价金额为8.80亿元,股份对价金额为14.60亿元。参与盈利承诺的交易对方(刘涛、和雅投资、和顺投资)合计持有旗计智能83%股权,交易对价为19.42亿元。

交易报告书显示,康耐特拟向铮翔投资、安赐共创、博时资本、君彤熙璟非公开发行股份募集配套资金,用于支付本次交易的现金对价和中介机构费用、投资标的公司的拟建项目、投资上市公司的在建项目以及补充上市公司流动资金,募集配套资金总额为12.30亿元,不超过本次拟购买资产价格的100%,发行股份数量不超过1.26亿股。

根据此次交易方案和权益分派实施情况,在扣除分红除息后,此次非公开发行股份购买资产的发行价格调整为9.78元/股。

此次交易构成重大资产重组,并且构成关联交易。此次募集配套资金的认购方之一铮翔投资系康耐特实际控制人费铮翔控制的企业,同时康耐特部分董事、监事、高级管理人员任铮翔投资合伙人。因此,康耐特与铮翔投资在本次交易前属于关联方。

根据中和出具的中和评报字(2016)第BJV2045号《资产评估报告书》,截至评估基准日2015年9月30日,旗计智能账面净资产为8047.82万元,按照收益法评估,旗计智能100%股权的评估值为23.63亿元,增值额为22.82亿元,增值率为2835.95%;按照资产基础法评估,旗计智能100%股权的评估值为9966.81万元,增值额为1918.99万元,增值率为23.84%。经交易双方共同协商,最终确定旗计智能100%股权作价为23.40亿元。

此次收购的交易对价为23.40亿元,以2015年9月30日标的资产账面净资产的公允价值9966.81万元计算,此次重大资产重组完成后,康耐特将会确认22.40亿元商誉。

旗计智能是一家银行卡增值业务创新服务提供商,利用自身大数据分析应用能力、产品开发能力和电话营销服务能力,为银行提供银行卡商品邮购分期业务、信用卡账单分期营销业务以及其他衍生权益消费产品销售等整体解决方案。

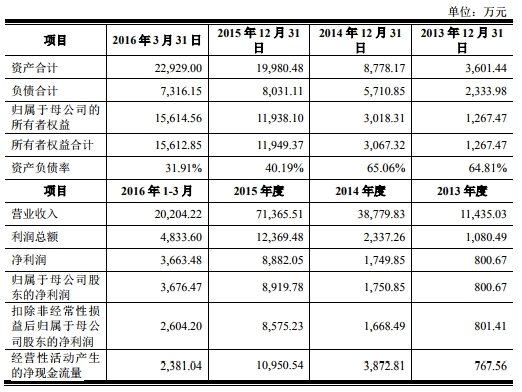

交易报告书显示,2013年、2014年、2015年及2016年1-3月,旗计智能营业收入分别为1.14亿元、3.88亿元、7.14亿元、2.02亿元;归属于母公司所有者的净利润分别为800.67万元、1750.85万元、8919.78万元、3676.47万元;经营性活动产生的净现金流量分别为767.56万元、3872.81万元、1.10亿元、2381.04万元;负债分别为2333.98万元、5710.85万元、8031.11万元、7316.15万元。

此外,康耐特与刘涛、陈永兰、和雅投资、和顺投资、美亚创享、安赐互联、易牧科技签订了《发行股份及支付现金购买资产协议》,交易各方约定“刘涛、和雅投资、和顺投资承诺旗计智能2015年度、2016年度、2017年度、2018年度实现的净利润分别不低于人民币8000万元、1.6亿元、2.45亿元、3.45亿元。”承诺期内,旗计智能截至当期期末累积实现净利润数低于截至当期期末累积承诺净利润数,则刘涛、和雅投资、和顺投资应在当年度《专项审核报告》在指定媒体披露后的十个工作日内,向康耐特支付补偿。

对于此次收购,康耐特在交易报告书中表示,交易完成后,公司可以快速扩展到银行卡增值业务领域,丰富现有的业务格局,有效提升公司经营规模,形成良好的持续盈利能力。同时,公司将成为拥有镜片生产销售业务和银行卡增值业务创新服务并行的双主业上市公司,有助于公司分散经营风险,挖掘新的利润增长点,更好地维护上市公司股东的利益。

国泰君安作为独立财务顾问,在独立财务顾问报告中表示,此次交易有利于上市公司增强持续经营能力,有利于上市公司提高资产质量、改善财务状况,增强长期持续盈利能力。

康旗股份资产减值12亿 业绩变脸引深交所关注问询

2016年9月22日,康耐特发布公告称,公司发行股份及支付现金购买资产并募集配套资金暨关联交易事项于2016年9月18日获得中国证监会核准。

2016年10月11日,旗计智能已就此次发行股份购买资产过户事宜办理了工商变更登记手续。康耐特持有旗计智能100%的股权,旗计智能已成为公司的全资子公司。

2016年11月18日,康耐特发布交易实施情况暨新增股份上市公告书,称此次发行新增股份的股票上市已经获得深圳证券交易所批准,新增股份上市日为2016年11月22日。

2017年7月28日,康耐特发布变更公司名称及证券简称的公告。经公司申请,并经深圳证券交易所核准,自2017年7月28日起,公司证券简称由“康耐特”变更为“康旗股份”。

尽管康旗股份对于收购前景十分看好,旗计智能2017年、2018年连续两年未完成承诺业绩。

据2018年5月9日国泰君安持续督导意见书显示,2015年度、2016年度和2017年度旗计智能实现的扣除非经常性损益后归属于母公司股东的税后净利润分别为8575.23万元、1.79亿元和2.24亿元。2017年旗计智能仅实现业绩承诺2.45亿元的91.52%,未能完成承诺业绩。

2019年4月26日,国泰君安发布独立财务顾问核查意见,称2018年度,旗计智能经审计后实现的归属于母公司的净利润为3.39亿元,扣除配套募集资金投入募投项目使用前产生的利息收入152.49万元、募集资金暂时补充流动资金占用成本65.93万元和非经常性损益后的归属于母公司的净利润为3.19亿元,实现2018年业绩承诺3.45亿元的92.33%。因此旗计智能原股东未完成2018年度承诺业绩。

另外,旗计智能2015年度至2018年度四年扣除非经常性损益后归属于母公司股东的税后净利润累计实现业绩承诺的 97.33%,测算后,当期应补偿金额为6240.65万元。

此外,在今年4月19日,康旗股份曾发布2018年度业绩预告及业绩快报修正公告。公告显示,康旗股份营业利润由盈利4.14亿元变为亏损6.86亿元,修正后变动幅度达301.75%;归属于上市公司股东的净利润也由盈利3.06亿元变为亏损7.88亿元,修正后变动幅度高达363.9%。

康旗股份在修正公告中表示,业绩预告及业绩快报修正的主要原因为对全资子公司旗计智能形成的商誉及评估增值的无形资产减值增加。根据审计、评估初步结果,预计对收购旗计智能形成的商誉及评估增值的无形资产计提减值11.9亿元左右。

4月22日,深交所发布关注函,要求康旗股份结合业绩修正前后旗计智能的具体运营情况及商誉所在的资产组范围变化等,分析说明公司发现资产存在减值迹象的时间,公司本次业绩修正中商誉减值和评估增值的无形资产减值较业绩预告和业绩快报发生重大差异的原因,是否存在未及时进行减值测试的情形,是否存在应对历史业绩进行追溯调整的情形,是否存在利用资产减值进行大洗澡的情形。

4月26日,康旗股份公布了2018年业绩。公司2018年实现营业收入23.05亿元,同比增加16.00%;实现归属于上市公司股东的净利润-7.93亿元,同比下降365.75%;实现归属于上市公司股东的扣除非经常性损益的净利润-8.49亿元,同比下降422.87%。

据2018年年报,康旗股份资产减值损失12.26亿元,主要是计提商誉、无形资产减值准备所致。

5月13日,康旗股份收到创业板年报问询函。创业板公司管理部表示,报告期内,康旗股份商誉账面余额23.37亿元,计提减值准备11.45亿元,主要系对旗计智能计提减值准备所致,大幅超过业绩预告9000万的减值准备金额。

创业板公司管理部要求康旗股份结合关键参数的确定(如预计未来现金流量现值时的预测 期增长率、稳定期增长率、利润率、折现率、预测期等),详细说明报告期内对各商誉项目进行减值测试过程及确认减值准备的方法;结合资产组范围,说明业绩预告、快报和年报对商誉减值准备金额存在重大差异的原因;说明以前年度是否存在减值迹象,是否存在应减值未减值的情形。

《电鳗快报》

热门

相关新闻