2019-05-24 11:23 | 来源:阿尔法工场 | | [产业] 字号变大| 字号变小

茅台与经销商关系的微妙变化,犹如亚马逊雨林中的那只蝴蝶,大有在中国白酒生态体系中掀起一场飓风的征兆

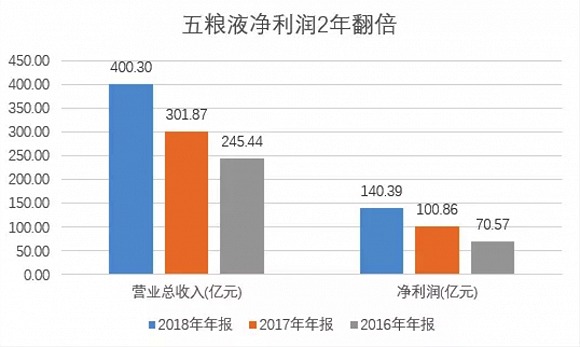

茅台“振荡”为五粮液(100.330,0.50,0.50%)逆转打开时间窗口

五粮液成为此次茅台“振荡”的主要受益者。

于辰琪

从管理层换届、“削藩”、“营销公司事件”,再到5月22日原董事长袁仁国被双开消息曝出,过去这12个月里,贵州茅台(869.760,8.76,1.02%)(SH:600519)“雷声”阵阵。

变局之中,外部对此忧虑最深的,除了投资者,就是茅台经销商。

茅台与经销商关系的微妙变化,犹如亚马逊雨林中的那只蝴蝶,大有在中国白酒生态体系中掀起一场飓风的征兆。

种种迹象显示,飓风之后的主要受益者,很可能是五粮液 (SZ:000858)。

五粮液是茅台经销商的“后路”

2019年初至今,五粮液的股价表现远超过茅台。

表面逻辑上,五粮液股价的靓丽表现,是市场对其盈利能力和估值提升的认可。不过,目光长远的白酒股投资者们看到的,却不只是简单的账面实力变化。

中国白酒行业素有“得经销商者得天下”的说法。尽管过去10年电商平台不断发出冲击,但线下经销商仍旧稳占97%的市场份额。

一年两次的全国糖酒商品交易会(业界称“糖酒会”),开了100届依旧长盛不衰,也显示出酒业经销商不容小觑的地位与价值。

去年3季度反腐风暴“削藩”之后,茅台经销商2019年最终被拿掉了6800吨的配额,接近之前全年3.2万吨总量的20%。

虽然对于“削藩”留下来的经销商而言,既有配额不受影响,但未来扩大配额则已成南柯一梦。

更使经销商不安的是,未来是否会有更多的经销商配额被茅台以各种理由拿走,也还是未知数。

而这恰赋予了正在对渠道大力改革的五粮液一次逆袭的可能:茅台和五粮液是中国白酒行业头部经销商配置份额最大的两个品牌,当茅台配额不足以支撑他们长远发展之时,其抉择也就显而易见——这势必促使他们对五粮液寄托更大的希望。

如果更多充满“饥饿感”的经销商扩大五粮液的配比,五粮液的业绩增长也就变得毋庸置疑。

从需求端看也满足这种逻辑,因为很难买到茅台酒,一些消费者转而选择五粮液。

“控盘分利”示好经销商

五粮液正在通过实际行动向经销商网络展示最大善意。

2018年11月下旬召开的2019年营销策略说明会上,五粮液在对2019年市场重点工作规划时,明确提出了将加强经销商网络扁平化管理,并将全面实行“控盘分利”模式。

所谓“控盘分利”,就是调控产能及高端产品价格体系,更多分利给经销商。 “控盘”在前,“分利”在后,控盘的目的,是减少供给,稳步提升市场价格,从而给经销商留出利润空间。

一直以来,五粮液在经销商层面饱受诟病的,就是缺少利润空间。由于供给大,常常出现市场价低于经销商拿货价的现象。经销商只能低价甩卖,靠五粮液的“返点”维持微薄的利润,动力自然不足。

截至目前,五粮液在“控盘”层面相继实施了清理品牌、优化产品结构以及重塑主品牌价格体系等举措:

根据媒体报道,仅在今年4月,五粮液便下架了“VVV”、“五粮PTVIP”、“东方娇子”和“壹玖壹捌1918”等4个品牌的近百个同质化产品。根据清理目标,还有更多中低端系列品牌和贴牌品牌将被砍掉,最终保留品牌45个左右。

在优化产品结构层面,五粮液则在今年3月推出超高端“501”产品作为顶级产品,同时筹备“501”和普五之间的次高端产品。

5月21日上市的第八代经典五粮液(普五),出厂价较第七代上涨100元至889元。同时,五粮液多家经销商向核心客户下发调价通知,称第八代普五上市后,终端建议供货价提至959元/瓶、终端建议零售价则从1099提升至1199元/瓶。

据五粮液经销商反映,普五的零售价提升额度虽然与出厂价保持一致,表面上看并没有给经销商更多获利空间;但因为普五基酒原来1年的储存期即将提升至3年,这将使得未来一个时期普五的溢价能力大大提升,其终端建议零售价逐渐水涨船高。

有经销商表示,只要近期一段时间,五粮液能保持住目前“顺价”(即批发价高于出厂价)的格局不变,未来有望进入量价齐飞的状态。

经销商再平衡

与茅台的小经销商模式不同,五粮液曾经的经销商模式是注重大经销商而轻慢小经销商。

这种模式支撑五粮液高增长有其优势:大型经销商资金充足,可以解决公司现金流问题,迅速做大规模。不过缺点也很明显:大经销商追求资金周转,在行情下行的时候低价抛货,渠道价格管控变得非常困难。

从2016年白酒行业复苏以来,五粮液一批价从620元涨至830元,涨幅34%;而茅台同期一批价上涨126%。提价能力巨大差异的原因是,五粮液的大经销商制度下,为了完成考核和快速回款,快速甩货追求资金回转,批发价高而零售价低,批零常常居于倒挂地位。

而小经销商因利差微薄收入无法获得利差,因此最终又导致强者恒强,大经销商地位越来越重要,渠道改革也因此陷入死循环。

2017年以来,五粮液开始了新的一轮招商,主要扩展3-4吨的小经销商;此外,重启万店工程,建设了1300家专卖店布局空白市场。而就在近期,五粮液各地招兵买马以填补区域空白的势头更加猛烈。

五粮液这一切变革,与茅台剥离经销商的动作逆向而行:一边是茅台剥离经销商,加大直营,给经销商的配额越来越小;另一边是五粮液重建经销商,使其经销商网络进一步下沉,更进一步的贴近消费者,缩短渠道,降低中间损耗。

两相之下,五粮液产能充足,品牌基础好,同时利润率得到保证,茅台经销商“叛逃投诚”无可厚非。

原标题:茅台“振荡”为五粮液逆转打开时间窗口

《电鳗快报》

热门

相关新闻