2020-05-14 09:45 | 来源:投资时报 | | [科创板] 字号变大| 字号变小

从细分领域来看,与化学药及中药相比,生物药虽然起步较晚,但由于其安全性和有效性可进一步满足化学药与中药未被满足的临床需求,市场规模增速远快于中国整体医药市场与其...

首发上市申请获批,让三生国健松了一口气。但研发费用持续增加,让这家新型生物医药企业的盈利表现难言乐观。招股书数据显示,报告期内该公司归母净利润持续下滑,分别为3.89亿元、3.70亿元及2.29亿元

《投资时报》研究员 习羽

伴随着年龄的增长,人类身体素质逐渐下降,时至老年很多疾病会主动找上门来。而在中国人口逐渐老龄化的趋势下,中国医药行业也获得了一定的发展。

从细分领域来看,与化学药及中药相比,生物药虽然起步较晚,但由于其安全性和有效性可进一步满足化学药与中药未被满足的临床需求,市场规模增速远快于中国整体医药市场与其他细分市场增速。

据弗若斯特沙利文报告,2014年及2018年中国生物药市场规模分别约为1167亿元、2622亿元,2014年至2018年中国生物药的复合年增长率约22.4%,超过同期中国化学药约5.1%的复合年增长率。

三生国健药业(上海)股份有限公司(下称三生国健)便是这样一家专注于抗体药物的创新型生物医药企业。该公司成立于2002年,前身是上海中信国健药业有限公司,由中信泰富和兰生国健共同出资设立。此后,三生制药(01530.HK)自2014年11月至2016年3月完成了对该公司的收购,持有三生国健97.78%的股权。

去年十月,三生国健申请在科创板上市,并于近期更新招股书。本次IPO该公司拟发行不超过6162.1142万股人民币普通股(A股)股票,拟募集资金31.82亿元(人民币,下同)。5月11日,上交所官网公告称,三生国健首发申请获得科创板上市委会议通过。

首发上市申请获批,让三生国健总算松了一口气。但《投资时报》研究员注意到,研发费用的持续增加,让这家新型生物医药企业的盈利表现难言乐观。招股书显示,报告期内该公司归母净利润持续下滑,分别为3.89亿元、3.70亿元及2.29亿元。

对此,三生国健向《投资时报》表示,公司净利润波动主要是受研发费用大幅增长等影响,而研发费用的增长与在研管线的变动及各研发项目的阶段相关具备合理性。公司未来持续盈利受到包括行业相关政策、市场竞争程度、上市产品(益赛普、健尼哌等)销售情况、在研产品研发进展等因素的共同驱动,其将通过现有产品的持续发力及在研管线的陆续上市及商业化保持持续的盈利能力。

净利润持续下滑

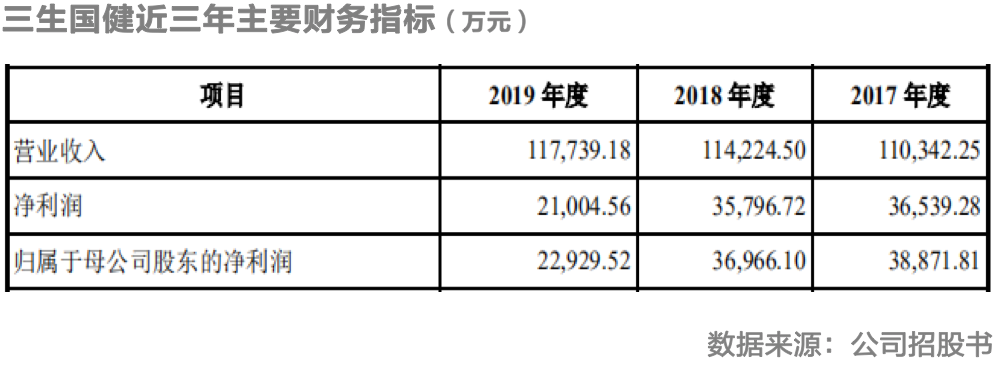

《投资时报》研究员注意到,招股书显示,2017年度、2018年度及2019年度(以下称报告期),该公司营业收入分别为11.03亿元、11.42亿元及11.78亿元,营收增长率分别为 14.78%、3.52%及3.08%;同期归母净利润分别为3.89亿元、3.70亿元及2.29亿元。

谈及净利润的持续下滑,三生国健对《投资时报》表示,公司净利润波动主要是受研发费用大幅增长等影响。

据招股书数据显示,报告期内该公司研发费用分别为1.22亿元、1.99亿元及2.79亿元,占其营收比例分别为11.08%、17.40%及23.69%。

三生国健认为公司研发费用的增长与在研管线的变动及各研发项目的阶段相关具备合理性。究其原因,该公司2019年度研发费用为2.79亿元,研发费用率为23.69%,较2018年全年研发费用率17.40%上升6.29%,主要系公司在研管线不断推进所致。目前三生国健有4款产品正在开展I期临床试验,若临床效果达到预期将逐步进入II、III 期临床试验。

值得注意的是,除了研发费用率快速提升之外,三生国健的研发费用率还远高于同行企业均值。据招股书显示,报告期内同行上市公司研发费用率平均值分别为9.70%、12.10%及10.35%。

产品结构极为单一

《投资时报》研究员注意到,三生国健主营业务收入主要来自于其核心产品益赛普的销售,该产品于2005年上市,用于治疗类风湿关节炎、强直性脊柱炎和银屑病。

尽管益赛普为中国首个上市的全人源抗体类药物产品,其国内市场份额自2006年以来一直占据领先地位。但产品结构过于单一,已成为限制三生国健长期的收入规模和盈利能力提升的另一重要原因。据招股书显示,报告期内益赛普占公司主营业务收入的比例分比为100.00%,100.00%及99.84%。

值得注意的是,抗体药物市场竞争十分激烈。根据NMPA(中华人民共和国国家药品监督管理局)和弗若斯特沙利文报告,截至2020年1月31日,中国TNF-α抑制剂提交上市申请(NDA)和处于临床III期阶段的产品分别为5个(包括三生国健的重组人Ⅱ型肿瘤坏死因子受体-抗体融合蛋白预充式注射液)与7个,在研产品的竞争也较为激烈。如若公司不能采用恰当的商业化策略维持产品的市场表现,以及无法持续推出具有竞争力的产品,可能对公司的经营构成不利影响。

三生国健向《投资时报》表示,公司目前收入主要来自于益赛普,但随着公司未来在研抗体品种的陆续上市,将进一步优化与丰富公司产品结构,为业务发展提供新的增长点。

应收账款周转率下滑

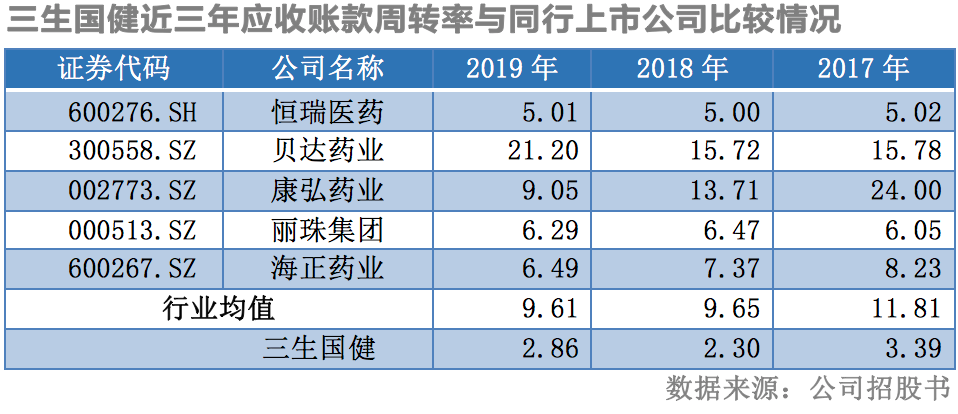

除了产品单一之外,令三生国健头疼的还有其应收账款周转率情况。

据招股书显示,报告期内该公司应收账款账面价值分别为4.59亿元、5.34亿元及2.88亿元,同期应收账款周转率分别为3.39次/年、2.30次/年及2.86次/年,整体呈现下滑态势。

就此,三生国健对《投资时报》表示,2017年度及2018年度,公司应收账款周转率有所下滑的原因主要有两点:首先,2017年益赛普纳入国家医保目录,大幅提高该药品的可及性,随即益赛普陆续进入多个省份医保,促进了其在对应省份的新增客户及现有客户的销售量,导致期末应收账款余额相应增加。

其次,2017年以来为应对医保政策变化带来的市场机遇及变化,该公司加大对终端医院的布局,提升益赛普的终端覆盖度,配送商配送需求及压力相应增加,回款速度有所减缓。同时,在国家两票制全面实施的政策背景下,医药流通龙头企业凭借终端覆盖广度大、物流运输网络完善等竞争优势占据更多的存量市场份额。而公司下游客户主要为大型优质医药商业公司,客户资信良好,因此该公司适当放宽了信用期,由此导致2017年、2018年应收账款周转率下降。

三生国健进一步表示,2019年其更加重视应收账款催收工作,应收账款周转率已较2018年上升至2.86次/年。

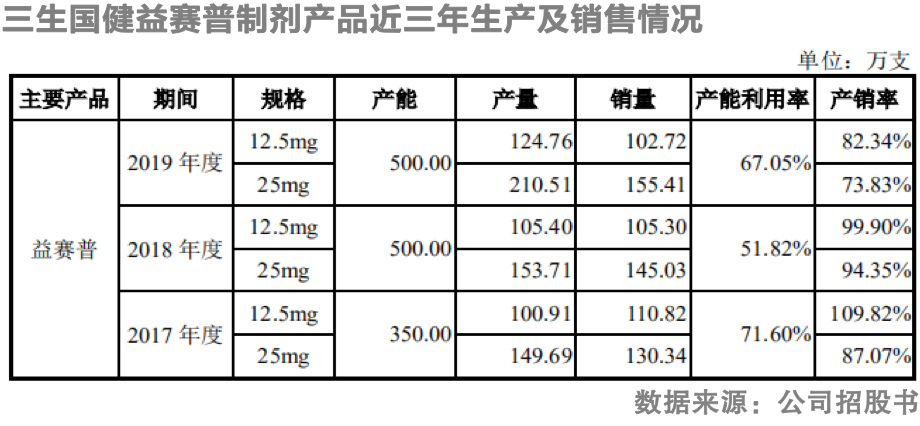

2019年产销率骤降

《投资时报》研究员查阅招股书注意到,近年来益赛普的产销率也不尽如人意。招股书显示,报告期内该公司益赛普制剂产品产销率整体呈现下滑趋势,其中25mg规格产品产销率分别为87.07%、94.35%及73.83%;同期12.5mg规格产品产销率分别为109.82%、99.90%及82.34%。

三生国健对《投资时报》表示,公司2017年及2018年产销率较为平稳,略有波动主要是受到当年产量及库存储备少量波动的影响。2019年产销率有所下降,主要系2019年结合益赛普市场情况预期,为及时响应用药需求,公司适当加大产成品备货所致。

《电鳗快报》

热门

相关新闻