2020-07-23 11:16 | 来源:时代周报 | | [IPO] 字号变大| 字号变小

盈建科曾在2015年和2016年有过两次定增,但两次定增价格差异较大,发行对象包括该公司实控人和高管。此外,盈建科在货币资金充足,占总资产的比重达77.27%的情况下,仍计划...

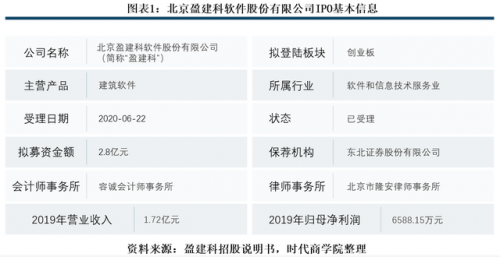

6月22日,北京盈建科软件股份有限公司(以下简称“盈建科”)的创业板IPO申报获深交所受理。主营业务为建筑结构设计软件的开发、销售及相关技术服务。

盈建科曾在2015年和2016年有过两次定增,但两次定增价格差异较大,发行对象包括该公司实控人和高管。此外,盈建科在货币资金充足,占总资产的比重达77.27%的情况下,仍计划募资补充流动资金,必要性存疑。IPO初期遭到创始人前东家的侵权诉讼,加上多个核心技术人员来自发起诉讼的前东家,盈建科自身真实的技术水平存疑。

7月1日,时代商学院曾就以上问题向盈建科发函询问,截至发稿对方尚未作出回应。

【企业档案】

资料显示,盈建科成立于2010年12月,2014年12月在新三板挂牌,2017年11月终止挂牌。该公司首次提交招股书的日期为2017年4月,至今合计5次提交招股书,2次获证监会的反馈意见,反馈的问题多达数十项,IPO之路难言顺利。

盈建科的实际控制人为陈岱林、张建云、任卫教、张凯利,分别持有盈建科22.38%、20.54%、8.72%和8.72%的股份,合计持股比例为60.36%。其余信息如图表1所示。

一、向实控人与高管低价增发,涉嫌利益输送

盈建科于2014年12月在新三板挂牌,其间进行了两次增发,然而前后两次增发时间相隔不久,增发价格却差异巨大,令人费解。

招股书显示,第一次增发时间为2015年7月,发行价格22.8元/股,发行股票数量96万股,募资总额2188.80万元,发行对象为穆晓亚、王景波、陈灵红等12名新增自然人投资者。

第二次增发时间为2016年4月,发行价格下降到9.2元/股,发行股票数量67.5万股,募资总额621万元,发行对象为李保盛、任卫教、张凯利等46名自然人。

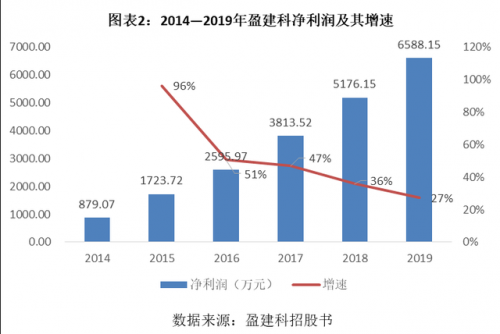

2016年的发行价格比2015年下降了59.65%,而两次增发仅相隔9个月。值得注意的是,2016年的业绩相对2015年增长较多,发行价格理应更高。招股书显示,2016年盈建科实现净利润2595.97万元,相比2015年的1723.72万元增长了50.6%,利润增长过半,发行价格却下跌了59.65%,颇为异常。

时代商学院翻阅招股书发现,该公司2016年实施的增发中,多个发行对象为盈建科的实控人和高管。其中,李保盛为监事、营销总监;任卫教为董事、总经理,且为实控人之一;陈灵红为董事、副总经理兼实控人之一。

而2015年的发行对象,从招股书等公开信息中并未查到与盈建科存在联系,应为外部投资者。多个迹象表明,盈建科向实控人和高管发行股票的价格明显低于市场价,其中是否涉嫌利益输送?

二、过度募资迹象显著

招股书显示,截至2019年末,盈建科总资产为2.2亿元,在IPO企业中规模较小。规模虽小,但盈建科的资产大部分由流动性最好的货币资金构成,2019年末,其货币资金为1.7亿元,占总资产的比重达77.27%,资金十分充足,符合软件企业的特征。

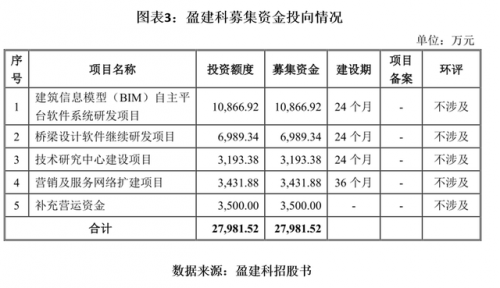

而时代商学院注意到,盈建科本次IPO计划募资2.8亿元,金额已超过自身的资产总额。募资计划用于建筑信息模型(BIM)自主平台软件系统研发项目、桥梁设计软件继续研发项目、技术研究中心建设项目、营销及服务网络扩建项目、补充营运资金项目,如图表3所示。

通常情况下,在IPO企业自身资金充足的情况下,募投项目会部分使用自身资金。而招股书显示,盈建科虽自身现金充足,但本次募投项目仍选择全部使用募集资金。

更令人不解的是,此次募投项目中还包含3500万元的补充运营资金项目。对于该项目的必要性,盈建科在招股书中解释称,随着建筑复杂度的增加以及用户需求的多元化,公司需要不断保持技术的领先优势及产品的更新速度,因此公司需要投入部分流动资金支持产品的继续研发。此外,补充营运资金有利于优化公司资本结构,增强公司抵御财务风险的能力,为公司业务持续发展提供资金支持,为公司顺利实施发展战略奠定良好基础。

不过,招股书透露,截至2019年末,盈建科的资产负债率仅为15.10%,流动比率、速动比率分别为6.52和6.52,且无短期借款、长期借款等带息负债。可见,该公司资产结构十分健康,财务风险基本可忽略不计,谈何抵御财务风险?

此外,本次募投项目包含两个研发项目,分别为建筑信息模型(BIM)自主平台软件系统研发项目、桥梁设计软件继续研发项目,两者合计投资额度1.79亿元,研发投入占总募资额的比例最大。投资时长2年,即每年投入近9000万元的研发资金。

而招股书显示,2017—2019年,盈建科的研发费用分别为1758.21万元、2168.76万元、2764.76万元,每年的研发费用与9000万元的计划投入资金相差较大。时代商学院认为,研发无法一蹴而就,突然加码多倍的研发投入恐难以被快速消化,该公司研发项目的可行性和必要性值得商榷。

三、曾涉侵权遭起诉,技术水平存疑

招股书显示,盈建科实控人兼创始人为陈岱林(盈建科第一大股东,持股比例22.38%),1985年1月—2010年9月期间在“中国建筑科学研究院”及旗下的“建研科技股份有限公司”(下称“建研科技”)任职,职位包括软件所所长、建研科技副总裁、院副总工程师等偏技术性的岗位。

此后,陈岱林创立盈建科。然而,就在申报IPO后不久,盈建科便因涉侵权遭到创始人前东家建研科技及其子公司起诉。资料显示,2017年4月,盈建科首次报送招股书,向资本市场发起冲击。2017年12月22日,北京知识产权法院便对建研科技及其子公司诉盈建科侵害计算机软件著作权纠纷一案立案,该案件涉及金额约4965万元,相当于盈建科2016年归母净利润的1.98倍。

而仅一个多月后,裁判文书网显示,2018年1月31日,建研科技及其控股子公司撤诉,并承担案件受理费14.5万元。对于撤诉原因,盈建科在招股书中仅用“经协商和解”五字来解释。

为何建研科技如此迅速地撤诉,放弃数千万元的赔偿金额并承担案件受理费?其中是否涉及私下协议外界难以知晓。

此外,证监会2019年6月的反馈意见显示,除创始人陈岱林外,盈建科实际控制人之一任卫教自1992年9月至2010年11月就职于中国建筑科学研究院。核心技术人员王贤磊、董智力也曾任职于建研科技。盈建科的技术班底几乎传承自中国建筑科学研究院及其旗下的建研科技,这或许是建研科技发起侵权诉讼的重要原因。

反馈意见还提到,盈建科有3项软件著作权与他人共有,种种迹象表明,盈建科有一定的软件著作权侵权风险,其真实的技术水平也蒙上了一层神秘的面纱。

《电鳗快报》

热门

相关新闻