2022-09-06 10:09 | 来源:新浪财经 | | [金融] 字号变大| 字号变小

值得一提的是,监管问询直接对其沟通业务发起质疑,质问其是否属于简单的劳务外包业务。劳务外包一般认为具有业务重要性较低、技术含量较少、人员素质要求较弱的等特征。那...

近日,唯都股份创业板冲击上市,拟募集4.05亿元,主要用于“汽车行业 CRM 服务升级建设项目” 、 “多行业 CRM 服务拓展项目” 、 “品牌数字化营销体系建设及产业化项目” 和“补充流动资金”。

在今年创业板IPO上市被否案例中,创业板定位与经营可持续性等成为上市发行的“红线”。然而,唯都股份似乎均触发这两大“红线”。首先,公司将呼叫外包业务包装成营销CRM营销服务,其创业板定位高度存疑;其次,公司大客户依赖且业绩较为波动,经营可持续性也是一大难题。此外,现场检查逼出公司“隐瞒”的关键信息披露问题,作为维度股份发行上市的保荐机构国信证券是否勤勉尽责?

创业板定位存疑:研发投入低 呼叫中心人才本科率仅为7%

如果我们仅仅看公司招股书,似乎唯都股份业务很“高大上”,具体如下:

“公司以主要满足行业知名大型品牌客户需求为核心,围绕客户 关系管理( CRM)主线, 集CRM策略咨询、CRM数字化、数据分析和挖掘、创意设计、运营服务和零售辅导于一体, 为品牌客户提供整合技术、数据和运营服务的创新CRM解决方案。”

然而,从其业务结构看,其客户沟通贡献了最多的收入,一度收入占比曾超过五成。所谓客户沟通,其实质就是车企的外呼中心,核心任务主要是为车企的客户代呼叫、代发短彩信、代在线客服和代发邮件等服务。唯都股份的呼叫业务是客户沟通业务中主要收入来源。招股书显示,截至2021年末,唯都股份来自呼叫项目的收入占客户沟通业务的9成以上,2020年和2021年,呼叫业务占总收入的比重分别为35.67%和29.79%。

来源:公告

值得一提的是,监管问询直接对其沟通业务发起质疑,质问其是否属于简单的劳务外包业务。劳务外包一般认为具有业务重要性较低、 技术含量较少、 人员素质要求较弱的等特征。那我们看看唯都股份的人才结构究竟如何?

从公司人员结构看,公司的呼叫中心的专科及以下学历人员占比超九成,为93%。

来源:公告

需要指出的是,唯都股份的创业板定位屡遭问询。业内人士表示,所谓CRM系统解决方案,其替代性及可复制性极强,不具备高技术高创新等门槛。公司的呼叫中心人员的学历不仅相对不高、其还存在离职率相对较高、 试用期人员较多以及部分临时用工等情况。发行人呼叫中心离职率较高, 2018 年至 2020 年, 发行人呼叫中心离职率分别为 108.80%、 50.59%和 121.97%。

唯都股份究竟有没有高技术含量或是否具备高创新模式特征,我们或难以自证,但是我们可以从一些研发投入、员工离职率等可量化的指标去测试其真实情况。

根据公司招股书披露的数据显示,公司近五年的研发投入分别为 205.49 万元、320.53 万元、326.17 万元、283.41万元和 540.18 万元,占公司业务收入比例分别为 1.55%、1.97%、1.67%、1.36%和 2.07%。五年累计研发投入都没有超过5000万元的门槛。值得一提的是,创业板研发投入是创业板上市审核关键审核指标。对于公司上市前夕研发费用突击上升,被监管质疑是否为上市准备。

如果唯都股份业务具有高科技含量或具备创新特征,其人员应该较为稳定,其一是技术门槛高,二是人才是公司核心资产。然而,公司的员工似乎并不稳定。截至2021年末,唯都股份共有617名员工,其中9成以上为业务人员。2019-2021年,公司的离职率分别为36.85%、47.99%和63.12%。高离职率或说明公司基层员工稳定性较差,公司业务的技术含量或不高。

综上,无论是研发投入看,还是从员工素质结构及人员稳定性看,唯都股份的似乎包装成分较大,其创新性存疑。值得一提的是,公司在论述创新特征时“自诩”其业务模式独特,无竞争对手,属于竞争力强的表现,然而,最终惨遭第三方研报数据“打脸”。

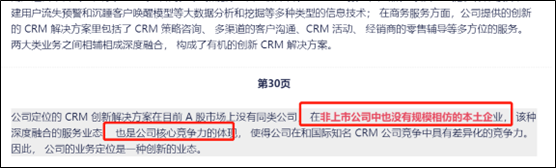

“吹牛皮”被打脸 核心产品市占率仅有1.27%

唯都股份称:公司定位的 CRM 创新解决方案在目前 A 股市场上没有同类公司,在非上市公司中也没有规模相仿的本土企业,该种深度融合的服务业态,也是公司核心竞争力的体现,使得公司在和国际知名 CRM 公司竞争中具有差异化的竞争力。因此,公司的业务定位是一种创新的业态。

来源:问询函

按照唯都股份的说法,国内没有可比同行,就是核心竞争力强的表现,这样的逻辑着实有待商榷。

更荒唐的是,唯都股份用自己信赖的行业研报“打了自己的脸”:国内非上市公司中存在许多CRM企业。 招股书显示,唯都股份将艾瑞咨询发布的《中国CRM行业研究报告》作为重要的资料来源及数据支撑。我们找到了艾瑞咨询这份研报发现,我国有许多CRM公司,诸如纷享销客、销氪、勤策、螳螂科技、腾讯企点等。

来源:艾瑞咨询

招股书显示,2021年我国CRM市场规模为156亿元,唯都股份CRM 营销收入为1.98亿元,市占率约为1.27%。

以上种种迹象表明,唯都股份包装成分似乎较大。作为保荐机构的国信证券到底有没有勤勉尽责呢?值得一提的是,保荐机构国信证券对其包装上市似乎有推波助澜作用。对于唯都股份毛利率强,解释称是源自唯都股份的差异化竞争。然而,我们发现,毛利率远超同行背后,或另有蹊跷。

高毛利率背后有猫腻?人工成本归集存疑

因赛集团(18.140,-0.19,-1.04%)的品牌管理业务包括品牌战略规划、整合营销传播策划和创意设计制作;凯淳股份(22.260,-0.19,-0.85%)客户关系管理服务业务包括CRM系统的开发和管理、CRM 活动与沟通以及客服中心服务;唯都股份将这两家公司作为可比同行公司。然而,唯都股份的毛利率似乎远超同行。2021年,凯淳股份、因赛集团、唯都股份的毛利率分别为27.95%、38.46%、43.88%。

来源:公告

为何公司毛利率远超同行?

唯都股份所从事的CRM服务行业属于人才密集型行业,人力成本构成了公司日常经营投入资源的主要部分。报告期内,公司职工薪酬在成本结构占比分别为56.33%、65.26%、70.3%。可以看出,公司的人工成本占比非常高。因此人工成本是决定公司毛利率高低的关键要素。

来源:公告

然而,根据协会现场检查发现,公司的人工成本归集流程随性,内部控制似乎存在缺陷。根据公司的《内部控制制度之成本费用核算制度》 ,财务部根据OA系统中导出的工时进行项目核对,如有差异则与项目执行人员或部门总监进行确认及调整,同时调整需有邮件确认。 检查发现,实际执行中,对于有工时但无收入 项目结束后仍有人填报工时等异常项目,财务部直接导出相关工时表,调整至同一客户次年项目,并未与项目执行人员或部门总监确认,未见确认邮件。

截至2021年末,唯都股份共有617名员工,其中9成以上为业务人员。此外,2019-2021年,公司的离职率分别为36.85%、47.99%和63.12%。公司的呼叫中心人员的学历不仅相对不高、其还存在离职率相对较高、 试用期人员较多以及部分临时用工等情况。值得一提的是,公司2019年的试用期员工占比高达42%,直至上市前将至22%的水平。此外,公司的离职率水平远高于同行。至此,让人疑惑的是,公司是否有利用试用期员工压低成本之嫌?

来源:公告

经营可持续性存疑:依赖单一客户 大客户也出现波动

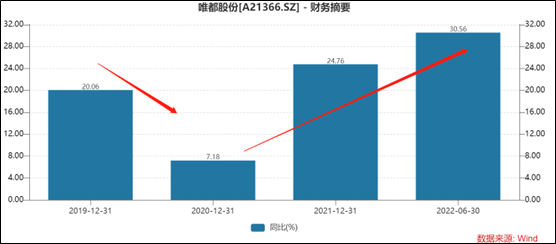

从业绩表现看,唯都股份业绩较为波动。

2018年至2021年,公司营业收入1.62亿元、1.95亿元、2.09亿元和2.61亿元,同比增速分别为20.37%、7.18%、24.75%;净利润分别为5072.85万元、4885.16万元、6377.53万元和 6663.03万元,同比增速分别为-3.7%、30.55%、4.48%。此外,收入贡献最大的呼叫业务板块2022年出现大幅下滑,2022 年上半年呼叫执行收入占当期主营业务收入比例从 2021年度的 28.09%降至 14.72%。

比业绩波动最让人担心的是,唯都股份依赖的大客户较为波动。

报告期内,公司向前五名客户的销售收入分别为1.59亿元、1.72亿和2.16亿元,占当期营业收入的比重分别为81.48%、82.23%和82.67%,其中,向第一大客户沃尔沃的销售收入占营业收入比例分别为26.77%、30.92%和42.31%。

2021年度较上期增 24.75%,主要系来自沃尔沃的收入大幅增长,2021年度沃尔沃对发行人主营业务收入增长的贡献度为88.61%。

需要指出的是,沃尔沃销量出现放缓,但是公司从沃尔沃确认的收入却大幅上升。报告期内,沃尔沃汽车国内销量分别为 15.46万台、16.63万台和17.14万台。这里或存在两大疑问,其一,公司业绩增长是否真实?其二,即便公司收入真实,随着大客户销量放缓,依赖单一客户的增长未来是否可持续?

事实上,唯都股份的大客户已经出现波动。

受上汽通用、捷豹路虎、大众汽车和菲仕兰等客户的经营策略调整、新冠疫情以及公司是否顺利比稿承接等因素影响,公司来自上述主要客户的收入在报告期内出现不同幅度的下滑。 此外,2021 年发行人因合作价格、业务定位等因素未能获取奔驰及捷豹路虎新年度的呼叫中心业务。

报告期内,公司对上汽通用的收入分别为2252.1万元、985.62万元和984.27万元(2018 年度收入 946.22 万元);公司对大众汽车实现业务收入分别为 1714.99 万元、 1522.81万元和1496.18万元(2018 年度收入 1341.84 万元);公司对捷豹路虎实现业务收入分别为 955.88 万元、1198.12万元、613.28万元。

公司低价获客大奔驰大户不具备可持续性。报告期内,奔驰客户沟通的毛利率分别为-44.92%、13.07%和9.59%,毛利率整体较低,且除客户沟通业务外,奔驰其他业务开拓也未达到公司预期,从2022年开始,公司未承接奔驰的呼叫业务。2019年度,公司以相对较低的价格比稿获取“奔驰 2019-2021 年呼叫中心”项目,意在通过该呼叫业务加深公司与奔驰的业务合作关系,并通过此拓展 CRM 解决方案的其他业务。 然而,公司与奔驰业务合作未达预期并不再承接新的呼叫业务合同,与此同时,自2022年开始唯都股份也不再承接捷豹路虎呼叫中心业务。

国信证券是否勤勉尽责?

近期,深交所对创业板发行上市中履职尽责不到位的8家保荐机构的投行、质控、内核负责人以及保荐代表人实施谈话提醒,进一步督促保荐机构勤勉尽责,切实承担起核查把关职责。

被约谈机构在投行业务出现的问题反映出“三个不到位”:

一是发行上市准备不到位。有的发行人、保荐机构仍然存在“闯关”心理和“占位”习惯,对发行人内部治理和内控中存在的突出问题未整改规范到位即“带病申报”。

二是勤勉尽责不到位。有的保荐机构核查把关不主动、不深入,审核中对发行人业务经营、会计处理等重要事项禁不住问询,未能提供合理解释,被开展现场督导或现场检查后打起“退堂鼓”。

三是创业板定位理解不到位。有的保荐机构对创业板主要服务创新型成长型企业认识不深刻,少数申报企业不符合创业板“三创”“四新”要求,在审核中主动撤回或被否决。

而作为唯都股份保荐的国信证券,似乎占了两个。

其一,对于唯都股份创业板定位问题文章前面已经详细分析不再赘述;其二,公司存在内控缺陷、会计处理及信息披露不完整等众多瑕疵,国信证券是否勤勉尽责值得推敲。

去年7月,唯都股份被抽中现场检查发现问题不少。

首先,公司信息披露不完整,现场检查发现,唯都股份存在独立董事投资情况,以及供应商与客户重叠情况披露不完整的情形。

其次,部分项目未按照收入确认期间进行分摊。

再次,公司内部流程有缺陷。根据发行人《内部控制制度之成本费用核算制度》 ,财务部根据 OA 系统中导出的工时进行项目核对,如有差异则与项目执行人员或部门总监进行确认及调整,同时调整需有邮件确认。 检查发现,实际执行中,对于有工时但无收入、项目结束后仍有人填报工时等异常项目,财务部直接导出相关工时表,调整至同一客户次年项目,并未与项目执行人员或部门总监确认,未见确认邮件。

现场检查发现, 发行人报告期内暂估收入在报表层面补充计提了对应的增值税, 但这部分补充计提的增值税延迟至开票时才在税务系统申报缴纳增值税。

《电鳗快报》

热门

相关新闻