2019-12-12 07:26 | 来源:中国证券网 | | [科创板] 字号变大| 字号变小

上证报耗时两周,仔细翻阅及梳理统计了近50份仍在科创板赛道中冲刺的招股书申报稿,发现突击入股的现象不仅普遍,而且突击者成分复杂,入股动机多元。

在注册制试点光耀下,在科创板出现破发时,曾经风靡一级市场的PRE-IPO(在IPO前突击入股)是不是销声匿迹了呢?

现实及数据告诉我们,其实并没有!

上证报耗时两周,仔细翻阅及梳理统计了近50份仍在科创板赛道中冲刺的招股书申报稿,发现突击入股的现象不仅普遍,而且突击者成分复杂,入股动机多元。

截至12月5日,处于已受理和已问询环节的48家科创板申报公司中,有14家公司存在突击入股的现象,占比29.2%。

何谓突击入股?以企业申报IPO获受理前6个月为起点,这段时间内入股该公司者被称为突击入股。

根据3月24日发布的《上海证券交易所科创板股票发行上市审核问答(二)》,上交所表示:“申报前6个月内进行增资扩股的,新增股份的持有人应当承诺:新增股份自发行人完成增资扩股工商变更登记手续之日起锁定3年。”

三年锁定期,快钱的可能性没了;注册制背景下,科创板新股发行定价市场化了,一二级市场的制度套利空间也小了。

那为何突击入股依然屡见不鲜?先看看谁还在玩突击模式。

80个突击队员里

投资机构占了一半多

上证报统计发现,上述谈及的14家科创板申报企业中,上交所受理前的半年内共新增了80名股东,其中机构投资有48家(剔除员工持股平台)。这些成功突击的机构中,国资背景的机构还不少。

比如著名的“大基金”,也就是国家集成电路产业投资基金,旗下的聚源聚芯和芯动能,看到敏芯股份要冲刺科创板时,“芯动”了。5月,二者通过受让股份或增资认购的方式成为敏芯股份的新股东。

据查,敏芯股份是来自苏州的一家以MEMS传感器研发与销售为主的半导体芯片设计公司。公司2016年至今年上半年来实现净利润分别约为567万元、1314万元、5411万元和2943万元。创始人为李刚、胡维、梅嘉欣,均毕业于境内外顶尖高校。

九号智能也获得知名投资机构的突击入股,尽管其冲刺科创板速度不如人意。

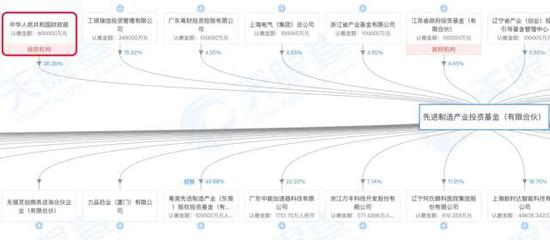

4月17日,九号智能冲刺科创板获上交所受理。在此21天前,颇有背景的先进制造产业投资基金,通过麾下Future Industry和Megacity获取了九号智能新增股份,成为新股东。Future Industry为先进制造境外投资主体;Megacity为京津冀产业协同发展投资基金的境外投资主体。

21天!为何能如此精准获得筹码?答案很简单:他们是以C轮可转债转股方式,晋级而来。

该基金强大背景是其获得“好东西”的重要因素:先进制造执行事务合伙人为国投创新投资管理有限公司,财政部为最大出资人。

先进制造股权穿透图(局部)

九号智能还有很牛的突击入股者——中移创新(中国移动旗下)。该基金的境外投资主体Bumblebee同样在3月通过可转债券转股成为九号智能新股东。

让人稍感意外的是,本土创投老大——深创投,也没有缺席科创板的突击入股“剩宴”。深创投旗下基金红土丝路和红土智能,受让埃夫特员工持股平台——睿博投资的股份,成功突击入股埃夫特。

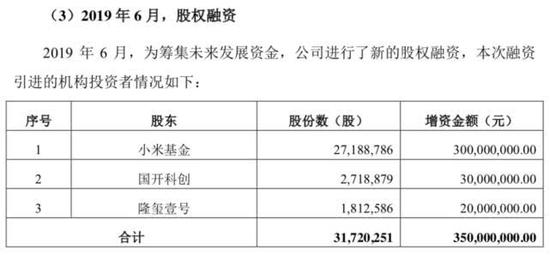

喜欢临门一脚的还有小米基金。6月份,该基金成功突击入股被誉为芯片设计产业“药明康德(90.050, -0.34, -0.38%)”——芯原股份。另外,小米基金还曾在4月10日——科创板公司方邦股份(87.260, -0.28, -0.32%)招股书披露前15天,以5000万元的总价格受让方邦股份3.33%股权,跻身方邦股份十大股东之列。

自家员工也喜欢玩突击入股

既然有机构漏夜赶搭末班车,当然也不乏公司自家员工“近水楼台先抢月”。

这里面,又出现九号智能的身影。

3月31日,因九号智能部分员工的认股期权加速到期并行权,以及公司额外向员工发行限制性股票,员工持股平台Hctech III成为公司新股东。股票期权行权价格和限制性股票的对价均为每股1美元。招股书申报稿显示,Hctech III持股2.32%,但拥有的表决权比例为5.41%。

对比可见,外部机构突击入股九号智能的价格为每股151.11元等值美元,按照当时的汇率折算为每股约22.5美元。可见,九号智能给自己人的价格真的超级良心了。

天智航的员工突击入股也很可观。该公司从新三板终止挂牌后,发生了多次股权变动。今年4月,为激励员工,刚成立的员工持股平台——智汇德创以每股15元的价格,从先进制造基金和京津冀基金处受让460万股。一经成立,临门一脚,跻身十大股东榜。目前智汇德创持有公司920万股,持股比例2.44%,刚好为公司第十大股东。

超牛,这人半年进出套利1000多万

优秀员工通过持股平台,在临门之前获取一定激励性股权,在科创板项目中并不罕见,但有些并非是员工或者高管的自然人,凭什么能突击入股?

据上证报统计,上述80位突击者有28名是自然人,占比35%。除个别为公司前董事、现任高管外,更多自然人的身份很神秘。

最神奇的一个,轻轻地来,又轻轻地去,挥挥衣袖,半年里在一级市场就套利1千多万元。

这牛人攫取差价的是震有科技项目。

震有科技招股书申报稿显示,今年5月16日,一位名叫黄玉玉的自然人,以约1190万元的价格取得震有科技1.65%的股份。5个月后的10月18日,黄玉玉将所持股份全数转让,作价约2462万元,套利1271万余元,获利107%。

黄玉玉何方神圣?招股书申报稿显示,黄玉玉现任深圳市图书馆职员,这难道真是“书中自有黄金屋”?更多细节还有待深挖。

临门一脚的价格有多贵?

最高市盈率超过580倍

总体而言,突击入股,往往是求个IPO确定性,赚点制度套利,但临门一脚的价格往往不菲。上述突击入股的机构,拿筹码的价格如何呢?

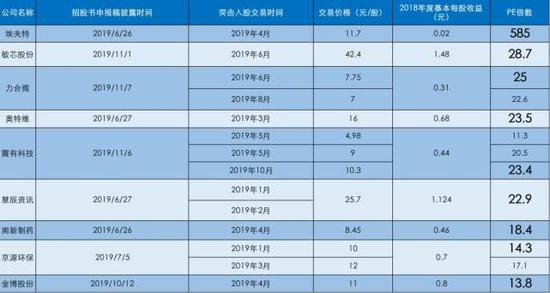

我们以被突击入股公司2018年盈利为测算依据(剔除2018年亏损的公司),看看突击入股机构的入股成本高低:有6家企业突击入股时对应的2018年市盈率超过20倍。

最惊人的是埃夫特的突击入股者。其临门一脚的价格,对应2018年市盈率超过580倍。

埃夫特真有这么值得突击吗?

埃夫特6月26日发布的招股书申报稿显示,报告期内,2018年才扭亏微盈,仅实现净利润266万元,基本每股收益0.02元。其今年4月新增的8位新股东(均为机构投资者),以每股11.7元入股,由此计算,其市盈率高达585倍。

由于埃夫特报告期新设子公司希美埃、埃华路、瑞博思等子公司。报告期内,发行人合并范围发生了较大的变化。公司在回复首轮问询时,披露了备考合并报表,数据显示,2019年上半年,公司又陷入了亏损,亏损约1008万元。

还有机构突击入股亏损公司的。而且这些公司估值上涨很快。

以芯原股份为例:

芯原有限总股本为3.69亿股,由此估算,这次浦东新兴付出的成本为8.53元/股,公司估值约为31亿元。再来看6月的股权融资:

由此计算每股价格为11.03元。此次股权融资后,三家机构持有的股份比例约为7.3%,由此估算此时的估值约为48亿元。3个月左右的时间,估值上涨超50%

不便宜的筹码成本,加上三年的锁定期,这些都增添了科创板项目突击入股者未来收益的不确定性。从外人看来,这些突击者,可能玩的是火中取栗。当然,从知根知底的内部人看,他们也许是在抢筹自家公司未来的高成长性。

最终,胜败盈亏,还看市场。

《电鳗快报》

热门

相关新闻