2020-11-11 10:58 | 来源:新浪财经 | | [上市公司] 字号变大| 字号变小

不过,公司黄金租赁业务常年亏损,2019年甚至巨亏2.38亿元,亏损额的绝对值比当期营业利润还高。

在多家珠宝公司披星戴帽之际,梦金园向A股发起了冲击。

近日,梦金园黄金珠宝集团股份有限公司(下称“梦金园”)发布了招股书。与其他A股珠宝公司相比,梦金园的收现比显著偏低,剔除ST公司后垫底,收入及现金流的真实性待考。此外,公司黄金租赁业务的规模也较高。不过,公司黄金租赁业务常年亏损,2019年甚至巨亏2.38亿元,亏损额的绝对值比当期营业利润还高。

收现比显著偏低

招股书显示,梦金园的主营业务是黄金珠宝首饰的设计研发、生产加工、批发零售及品牌加盟。2017-2019年,梦金园分别实现营业收入134.68亿元、140.67亿元和140.89亿元。

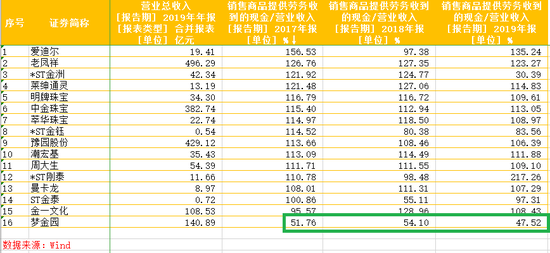

在已上市和即将上市的A股珠宝公司中,梦金园百亿营收已经是名列前茅。wind显示,2019年度,在16家A股珠宝公司中(含即将上市的曼卡龙和中金珠宝,下同),营收超过百亿元的公司只有5家,梦金园位列第四。

尽管梦金园收入规模较大,但收入却难见现金流的支撑。2017-2019年,公司销售商品提供劳务收到的现金分别为69.71亿元、76.1亿元和66.96亿元,分别占当期营收的51.76%、54.1%及47.52%。这可能意味着,梦金园仅有一半的收入收到了现金。

梦金园如此之低的收现比在同行中也少见。wind显示,2019年,在16家A股珠宝公司中,收现比超过100%的上市公司有12家,超过80%的有14家,梦金园47.52%的收现比仅高于濒临退市的*ST金洲(1.520,-0.02,-1.30%)。如果将持续经营遭遇重大危机的*ST金洲剔除,则梦金园的收现比垫底。

事实上,2017年和2018年,梦金园的收现比也在16家公司中垫底。有财务人士认为,检验营收质量的唯一标准就是收现比,该指标反映了公司商品的“真实”回款能力。

梦金园称,2019年度,公司营业收入规模增加而经营活动现金流入未同向变动,主要系当期金价上涨,“以旧换新”业务规模相应扩大,公司此项业务的会计处理为:按新产品的销售价格确定为主营业务收入(其中旧料抵值部分含税,收取的差价不含税),按新产品的实际成本结转主营业务成本,按旧货的抵值金额(含税)确认为存货。即旧料抵值部分未产生现金流入与流出,公司仅在收取差价时产生现金流入,故经营活动现金流入、流出与营业收入、营业成本存在较大差异。

梦金园的会计处理是否合理暂且不论,但该项会计处理降低了收入及现金流的真实度。比如,2017-2019年,梦金园经营活动产生的现金流净额分别是14.46 亿元、15.17亿元和14.76亿元,远高于当期的净利润1.58亿元、2亿元和1.76亿元。如果投资者看到了这样的现金流净额,会误以为公司现金流状况很好,但实际上公司“以旧换新”业务中的旧料抵值部分未产生现金流入与流出,公司仅在收取差价时产生现金流入,故经营活动的现金净流入“虚高”。

黄金租赁业务常年亏损

除了“收现比”这一财务指标异常之外,梦金园交易性金融负债规模也较高。

2017-2019年、2020年第一季度各期末,梦金园交易性金融负债规模分别为12.54 亿元、11.17亿元、7.4亿元和8.48亿元,分别当期总资产的51.07%、39.87%、25.11%和27.07%。同行珠宝公司中,只有中金珠宝的交易性金融负债占总资产比超过了梦金园。

招股书显示,梦金园的交易性金融负债较高主要是开展黄金租赁业务导致。黄金租赁业务模式为:公司向银行借入黄金原材料组织生产,当租借到期后,通过向上海黄金交易所购入等质等量的黄金实物归还银行,同时按照一定的租借利率支付租息。

投资人士称,黄金租赁业务还有套期保值的作用,可以对冲黄金价格下跌的风险。

有意思的是,梦金园的黄金租赁业务常年亏损。在黄金价格没有太大波动时,该业务亏损;当黄金价格上涨时,该业务亏损加剧,且亏损程度远超同行。

2017--2019年,梦金园黄金租赁业务确认的投资收益-3094.43万元、-312.40万元、-23831.23万元。2019年的亏损额的绝对值超过了当期营业利润2.2亿元。公司称,2019年黄金租赁业务产生较大金额的投资损失主要系年度内黄金交易价格大幅上涨。

值得注意的是,梦金园黄金租赁业务的亏损幅度显著大于同行。2019年末,梦金园黄金租赁业务产生的交易性金融负债平均值为9.28亿元,该业务当年亏损2.38亿元。而中金珠宝2019年末因黄金租赁业务产生的交易性金融负债为22.55亿元,该业务当年亏损1.77亿元。中金珠宝黄金租赁业务规模高,当黄金价格上涨时,理应比梦金园亏损更多,但事实相反。

2019年内黄金交易价格大幅上涨,梦金园黄金租赁业务亏损还算正常,但亏损程度高于同行的原因待解。此外,在黄金价格大幅上涨之际,公司还对存货大幅计提资产减值损失,这样的操作着实令人费解。

招股书显示,梦金园存货减值损失由2018年的216.19万元增加至3610.27万元。公司称,主要因2019年黄金价格大幅上涨,并在8月末达到年度峰值,公司存货余额较大,第四季度开始金价小幅震荡下行,致使公司计提了较大金额的存货跌价准备。

毛利率低于同行

招股书显示,梦金园的主营产品包括高纯度黄金首饰、钻宝玉石镶嵌、K金、铂金等饰品。其中,黄金饰品收入占比最高,报告期内占比都超过了95%。销售模式上,梦金园以加盟为主,报告期内加盟模式贡献了95%左右的收入。

梦金园依赖黄金首饰单一业务及加盟商的模式,不仅存在加盟商管理难度大、产品质量难保证等风险,财务上还会体现出毛利率偏低的特征。

业内人士称,黄金饰品的毛利率要低于K金饰品及钻石镶嵌饰品;而加盟模式的毛利率低于自营、专柜及电商模式。

梦金园的第一大主营产品和销售模式都是毛利率最低的类别,这导致了公司毛利率显著低于同行平均水平。2017-2019年,梦金园综合毛利率分别为4.39%、4.35%和6.03%,在同行珠宝公司中仅高于中金珠宝,显著低于同行公司毛利率均值8.16%、7.69%和10.58%。(文/新浪财经上市公司研究院 钟文)

《电鳗快报》

热门

相关新闻