2022-06-15 09:28 | 来源:中国基金报 | | [上市公司] 字号变大| 字号变小

作为国内最大的钴产品供应商,华友钴业新能源业务一直以钴镍资源开发为支撑,延伸至三元锂电材料制造。而磷酸铁锂材料则为锂电池的另一条技术路线。...

去年磷酸铁锂大热的背景下,致力于三元材料一体化的千亿“钴茅”华友钴业(603799)欲并购跨入这一赛道,然而仅半年后,这一动作戛然而止。

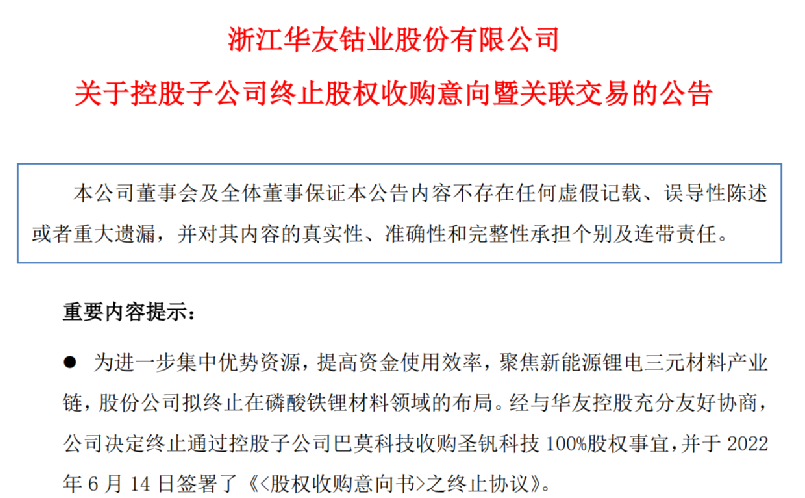

14日晚,华友钴业公告披露,为进一步集中优势资源,聚焦锂电三元材料产业链,公司拟终止在磷酸铁锂材料领域布局,经与控股股东华友控股协商,决定终止通过控股子公司巴莫科技收购圣钒科技100%股权事宜,并于6月14日签署了《<股权收购意向书>之终止协议》。

无可厚非,磷酸铁锂电池较三元锂电池成本更低,尤其是今年以来钴镍价格飙涨,这一优势进一步扩大。但业内分析人士认为,经过近2年的高速发展,磷酸铁锂正极材料大有产能过剩趋势,华友钴业此次掉头,不排除与这一状况有关。

终止布局磷酸铁锂领域

作为国内最大的钴产品供应商,华友钴业新能源业务一直以钴镍资源开发为支撑,延伸至三元锂电材料制造。而磷酸铁锂材料则为锂电池的另一条技术路线。

对于终止这一磷酸铁锂材料领域的并购,华友钴业解释称,是为进一步集中优势资源,提高资金使用效率,聚焦新能源锂电三元材料产业链,加快上游镍、钴、锂资源布局和下游产品开发、产能扩建做出的决定。同时,华友钴业明确表态,终止在磷酸铁锂材料领域布局。

事实上,这一交易始于去年11月份,那时正是磷酸铁锂概念大热的时候。

彼时,华友钴业控股子公司巴莫科技与华友控股于签署《股权收购意向书》,巴莫科技拟向华友控股以支付现金或者增发新股的方式收购其持有的圣钒科技100%股权,以扩充磷酸铁锂业务。而圣钒科技是由华友控股100%控股,该笔交易属于关联交易。

华友钴业当时称,磷酸铁锂材料也是锂电池正极材料中的重要技术路线,扩充磷酸铁锂材料业务,是其向全球新能源锂电材料行业领先企业转型升级的重要举措。公司增加在磷酸铁锂材料领域的布局,有利于公司打造更全面、更具竞争力的新能源锂电产业生态。

令人错愕的是,短短半年之后,华友钴业态度反转,甚至不再考虑在磷酸铁锂材料领域布局。这家千亿“钴茅”何源有如此大反差?

一位长期跟踪锂电行业的分析人士认为,磷酸铁锂的高景气度引起了不少其他新能源企业甚至化工企业跨行进入产业链,而华友钴业自身没有太多磷酸铁锂领域的资源和经验,所以即便进入也很难在短时间内获得较大优势。

磷酸铁锂产能面临过剩

众所周知,锂电池存在两大主流技术路线,以正极材料来划分,分别是三元锂电池、碳酸铁锂电池。两者材料上最大的分别在于,后者不含钴和镍。在过去,三元锂电池多年市占率约六成以上占据市场主流。

不过,磷酸铁锂电池在去年底实现了逆袭。根据动力电池应用分会数据,2021年国内新能源汽车动力电池装机量159.59GWh,其中磷酸铁锂电池装机量81.69GWh,市场占比51.2%,实现反超。更夸张的是,酸铁锂电池装机量同比增幅251.7%,是三元锂电池增速的4倍。

而在今年4月,国内动力电池产量为29GWh,其中三元锂电池产量10.3GWh,占总产量35.5%,磷酸铁锂电池产量18.6GWh,占总产量64.3%。同月,国内动力电池装车量为13.3GWh,其中三元电池装车量4.4GWh,占总装车量32.9%,同比下降15.6%,磷酸铁锂电池装车量8.9GWh,占总装车量67.0%,同比增长177.2%。

正是基于这种火热行情,磷酸铁锂扩产潮汹涌。粗略统计,包括德方纳米、富临精工、中伟股份、龙佰集团、万华化学等20多家上市公司,已启动计划投资数百亿扩建磷酸铁锂产能。

根据电池中国不完全统计,各厂商宣布的磷酸铁锂扩产规模加上现有产能已超500万吨。相较之下,2021年国内酸铁锂出货量为47万吨。仅今年1-3月,国内涉及磷酸铁锂材料的项目投资就有9项,规划产能119万吨。“目前看来,规划扩展显著高于需求,可能今年下半年磷酸铁锂产能就会过剩,”上述业内人士告诉记者。

而反观华友钴业,目前其主要下游客户以容百科技、当升科技等为首的三元正极龙头厂商和LG新能源等动力电池龙头公司。其中当升科技与华友钴业签订了2022-2025年期长达4年的前驱体合同,当升科技将向华友钴业采购三元前驱体30-35万吨;容百科技同样签订了4年的长期合同,2022-2025 年,容百科技向华友采购三元前驱体不低于 18 万吨。

换言之,华友钴业终止收购圣钒科技对其主要业务和业绩影响或许并不大。但随着并购流产,华友钴业短期内可能很难用磷酸铁锂材料和三元材料这“两条腿”走路。

值得注意的是,华友钴业在去年底还曾与兴发集团签署了《合作框架协议》,在湖北宜昌合资布局了从磷矿石采选到磷酸铁锂材料制造一体化的产业,磷酸铁和磷酸铁锂的项目规模高达每年50万吨。也就是说,华友钴业如果真彻底退出磷酸铁锂材料行业,后续项目进展仍值得关注。

6月14日晚,华友钴业公告,为进一步集中优势资源,提高资金使用效率,聚焦新能源锂电三元材料产业链,公司拟终止在磷酸铁锂材料领域的布局。经与浙江华友控股集团有限公司充分友好协商,公司决定终止通过控股子公司天津巴莫科技有限责任公司收购内蒙古圣钒科技新能源有限责任公司100%股权事宜,同意签署《<股权收购意向书> 之终止协议》。

公司同时公告,拟出资11.89亿元与衢州市国资信安资本管理有限公司和衢州市工业股权投资有限公司共同设立衢州信华股权投资合伙企业(有限合伙)。

据悉,公司三元材料坚持一体化布局,已经完整形成“印尼镍钴资源+刚果金钴资源→衢州华友钴镍冶炼→三元前驱体→三元正极→电池回收”的全产业链布局。

但是磷酸铁锂的高景气度也引起了不少其他新能源企业甚至化工企业跨行进入磷酸铁锂的产业链。

5月31日,华友钴业发布对外投资公告,控股子公司巴莫科技(或华友钴业指定公司,后续协商调整)拟以514.06亿韩元(约2.75亿人民币),认购LG化学全资子公司株式会社LGBCM发行的1028.12万股。认购完成后,巴莫科技将持有LGBCM49%的股权,LG化学的持股比例则降至51%。

LGBCM主要从事正极材料生产及销售,成立于2021年11月3日,由于设立时间不足一年,尚没有完整的财务报表。交割完成后,LGBCM将被打上华友的烙印,巴莫科技与LG化学拟推动其韩文名称变更为株式会社LGHYBCM,英文名称变更为LG-HY BCM Co.,Ltd.LGBCM拟建设年产6.6万吨三元正极材料产能,总投资额为4371亿韩元(约23.37亿人民币)。事实上,华友钴业与LG化学并非首次合作。早在2018年4月,双方合资设立华金新能源及乐友新能源,分别负责生产锂电三元前驱体与三元正极材料。进入2022年,华友钴业频频抱团头部企业,加注锂电全产业链。5月25日,宝马集团发布消息称,将与华友循环就电池回收展开合作;另据4月28日公告,华友钴业与淡水河谷印尼计划合作,规划产能为年产不超过12万吨镍金属量的氢氧化镍钴产品;3月份,华友钴业再度联合青山控股,大众中国也入局,拟共同布局印尼镍钴资源开发,以及动力电池正极材料一体化业务。

《电鳗快报》

热门

相关新闻