2024-02-20 14:20 | 来源:新浪证券 | | [IPO] 字号变大| 字号变小

作为一家企业数字化解决方案提供商,百望股份身处SaaS财税数字化赛道中。从市场份额来看,公司在2022年中国财税相关交易数字化市场排名第二,市场份额4.3%。但其难言乐观的...

近日,百望股份有限公司(下称“百望股份”)向港交所二次递交招股书,继续冲击港股上市。

实际上,百望股份对资本市场的渴望由来已久。早在2021年,百望股份就曾计划A股上市,曾与中信建投(23.060,0.37,1.63%)证券签订上市辅导协议,但彼时由于审批流程等因素上市辅导在仅仅数月后即终止。2023年6月,百望股份转战港股,但上市的心愿显然并未能够在2023年实现。

从百望股份最新递交的招股书来看,公司在2023年前三季度并未能拿出更好的业绩表现,不仅收入增速相较以往大幅放缓,且仍陷于亏损中。逐渐成为公司业务支柱的数字精准营销服务困于高额转介费中,拖累了公司的利润表现。自2015年成立以来,百望股份尽管屡次获得融资支持,但缺乏自身“造血”能力,截至2023年三季度账上现金仅余2亿元,上市募资迫在眉睫。

收入增长放缓却仍深陷亏损 业务支柱数字精准营销服务遭高额转介费拖累

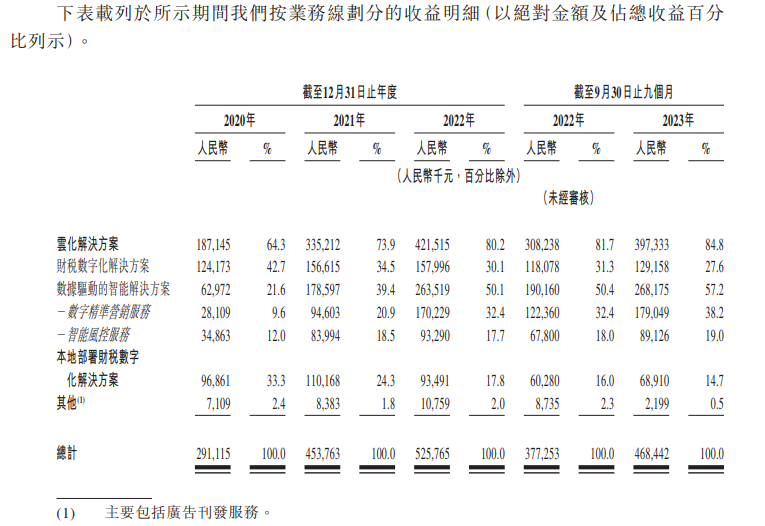

迫切上市的背后,隐忧之一是百望股份的收入规模本就不大,但近年来增速却明显放缓。百望股份成立于2015年,据招股书显示,2020-2023年前三季度,百望股份实现营业收入分别为2.91亿元、4.54亿元、5.26亿元、4.68亿元,其中2021年-2023年前三季度增幅分别为55.85%、15.93%、24.11%,可以看出,其营收增速已经明显放缓。

而收入增长放缓的同时,百望股份的亏损却在进一步加大。2020-2023年前三季度,百望股份实现期内亏损分别为3.89亿元、4.48亿元、1.56亿元、2.14亿元,其中2023年亏损幅度扩大110%。更何况,百望股份同期经调整亏损分别为4191万元、1674万元、7030万元、1.26亿元,在冲刺上市的2023年,盈利能力却走在下坡路上。

作为一家企业数字化解决方案提供商,百望股份身处SaaS财税数字化赛道中。从市场份额来看,公司在2022年中国财税相关交易数字化市场排名第二,市场份额4.3%。但其难言乐观的业务表现背后,与其业务结构明显相关。

资料来源:公司公告

通过百望云平台,百望股份向客户提供云化解决方案与本地部署财税数字化解决方案。其中,云化解决方案的占比更高,旗下又可分为财税数字化解决方案、数据驱动的智能解决方案。

从业务类型来看,不论是云化还是本地部署的财税数字化解决方案,都符合百望股份的财税数字化业务实质,包括电子票据合规管理、智能财务及税务管理及智能供应链协同解决方案等。其收入模式是向客户收取年度订阅费或以使用为基础的费用。

但这一昔日业务顶梁柱,如今却面临着业务缩水与客户流失的风险。

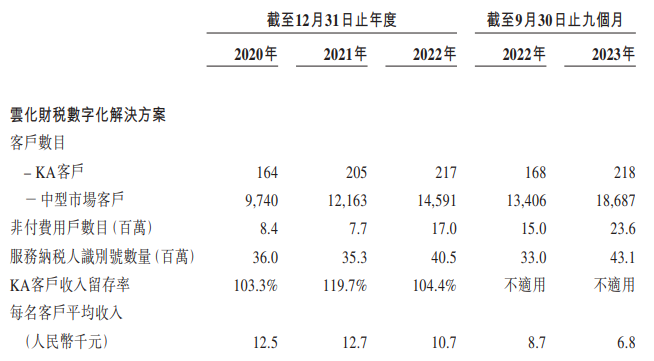

2020-2022年,百望股份的财税数字化解决方案实现营业收入分别为2.21亿元、2.67亿元、2.51亿元、1.98亿元,占比分别为76%、58.8%、47.9%、42.3%。可以看出,不论是收入规模还是业务占比均明显下滑。招股书中,云化财税数字化解决方案的的KA客户数量2022年为217家,而截至2023年前三季度仅净增1家,为218家。每名客户的平均收入从2021年的1.27万元降至2022年的1.07万元,再降至2023年前三季度的0.68万元。

资料来源:公司公告

收入缩水、客户难言认可,百望股份的业绩支撑压力逐渐来到了数据驱动的智能解决方案。据招股书,数字精准营销服务是百望股份在财税业务中根据企业的发票记录等发现企业的交易趋势、财务表现并分析器融资需求,并将其作为潜在用户将其与金融产品链接起来;智能风控服务能够使金融服务提供商更深入了解相关企业的营运表现及财务状况,帮助其进行风险管理与控制。换言之,即为百望股份在拥有企业财税数据基础之上建立起来“助贷”类业务。

2020-2023年前三季度,百望股份的数据驱动智能解决方案业务实现收入分别为0.63亿元、1.79亿元、2.63亿元、2.68亿元,占比分别为21.6%、39.4%、50.1%、57.2%,已经超过财税数字化业务成为百望股份的主要支柱。

但需要注意的是,也正是这项当前最主要的业务,拖累了百望股份的利润表现。

在数字精准营销服务业务中,百望股份依赖营销代理进行推介,由此需要向营销代理支付高额转介费。招股书中,2020-2023年前三季度,百望股份向营销代理支出的大额转介费分别为0.25亿元、0.64亿元、1.54亿元、1.65亿元,分别占同期总销售成本的15.6%、27.0%、49.3%、49.7%。

在转介费的拖累下,百望股份的毛利率持续下滑。2020-2023年前三季度公司毛利率分别为46.1%、47.6%、40.8%、29.1%,其中2023年前三季度毛利率下降了十多个百分点,主要原因即为销售成本的增长超过了收入增长。尤其受员工成本及转介费的拖累,同期数字精准营销服务业务的毛利率降至7.1%。需要注意的是,高额转介费的支出背后并非是前期投入而后期坐享其成的逻辑,而是为了达成业务公司需要营销代理持续进行推介。伴随着转介费率的提升,未来百望股份或将在转介费方面面临更大的成本压力,盈利希望更为渺茫。

持续“失血”靠昔日募资坐吃山空?账上仅余2亿元上市募资迫在眉睫

成立于2015年如今迫切渴求上市的百望股份,也曾倍受资本青睐。据天眼查显示,从2015年到2021年,百望股份平均每年均获得融资,投资方包括阿里、深创投、复星集团等明星机构,累计融资数十亿元。

资料来源:天眼查

在各方融资的鼎力相助下,百望股份实现了收入与客户规模的扩大,但近年来其收入增速却明显放缓、客户群体出现流失迹象。更何况,还有毛利率接连下滑,多年来持续亏损,难言自身“造血”能力。

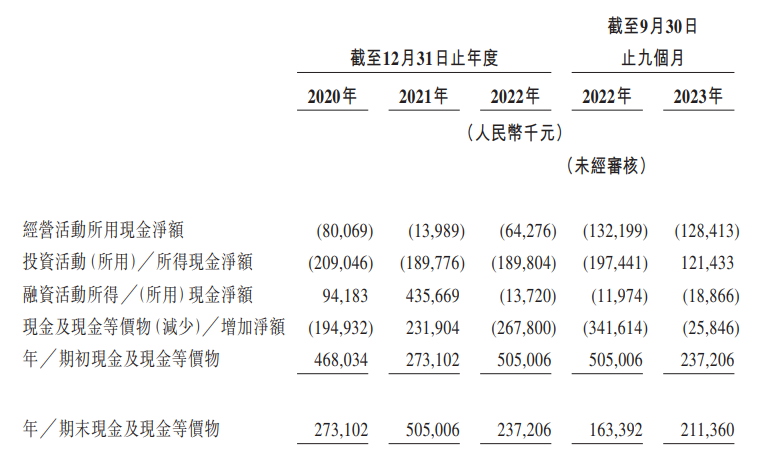

2020-2023年前三季度,百望股份的经营活动现金净流出分别为8007万元、1399万元、6428万元、1.28亿元,“失血”趋势逐渐加大。受此影响,其现金及现金等价物除2021年以外均在减少,而有所“回血”的2021年实际上也是由于当年实现了4.36亿元的融资活动净流入。

资料来源:公司公告

没有自身“造血”能力,靠着融资款坐吃山空并非长久之计,百望股份的账上存款在不断减少。截至2023年前三季度,现金及现金等价物仅为2.11亿元,而其流动比率仅为0.4。在连年的亏损之下,百望股份上市募资迫在眉睫。

《电鳗快报》

热门

相关新闻